LE PORTEFEUILLE ANTI-CRISE PLANÉTAIRE

LE PORTEFEUILLE ANTI-CRISE PLANÉTAIRE

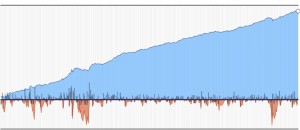

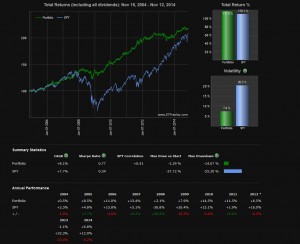

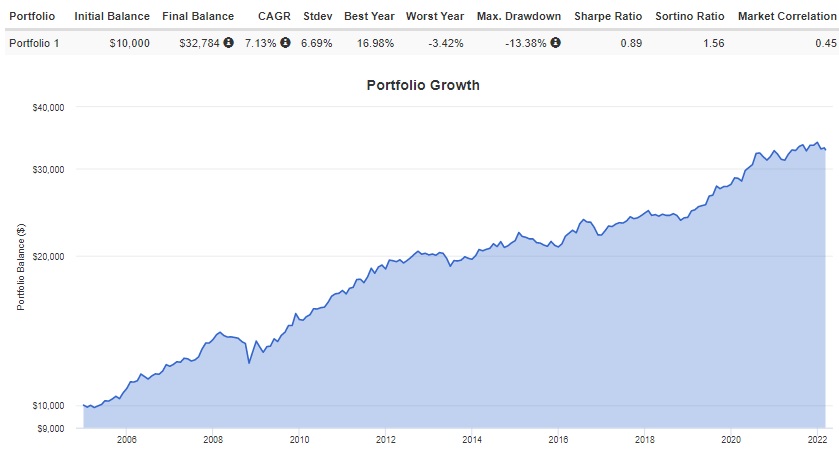

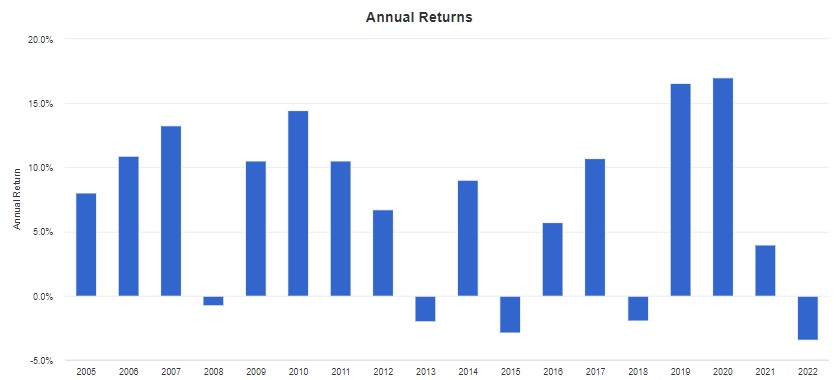

DOUBLER son capital TOUS LES 8 ans

dans un BUNKER anti-faillite…

bancaire, étatique, financière et monétaire

L’objectif de ce portefeuille

- S’enrichir pendant les pires crises économiques

- Être investi sur des actifs physiques et sans risque de défaut

- Diversifier géographiquement et dans des institutions saines

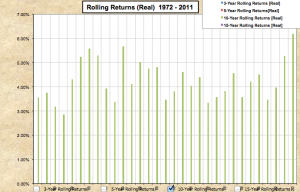

- Un portefeuille à gérer une fois par an (9.5%/an depuis 40ans…sans le risque)

Nous risquons gros sans protection contre ces 5 choses:

Comment se préparer à affronter un ou plusieurs de ces événements majeurs

Mettre en place un portefeuille anti-crise planétaire avant qu’il ne soit trop tard

.

.

.

.

.

.

La formation est actuellement à Fermée

Pour rejoindre ce programme vous avez 1 solution:

=> Rejoindre ma liste de diffusion d’Emails Privés en cliquant ici

Vous serez ainsi informé quand le programme réouvrira ses portes au cours des 12 prochains mois (cela se fera sur une période de quelques jours).

Des questions?

C’est ici : [email protected]

Les 5 derniers retours d’élèves sur la formation ANTI-CRISE

Portefeuille anti-crise

Niveau débutant, intéressé par la gestion passive de mes actifs – j’ai commencé à investir sur des ETF canadiens via un TFSA ouvert là bas.

Approche structurée par plusieurs méthodes d’investissement de différentes sources sur le net. Enthousiaste de la bourse.

Un budget alloué à la gestion passive (70% de mon épargne consacrée à la bourse).

Ce programme m’a rappelé les bases de l’économie et m’a permis de reprendre un peu de “hauteur” avant d’investir. Gain de temps certain, rassurant oui et très clair.

J’aurais cependant aimé plus de détails sur l’achat d’ETF US.

Les actifs cités ne sont en effet pas accessibles pour les résidents européens (à moins que quelque chose m’échappe).

D’autres ETF sont disponibles: quelles sont les alternatives possibles ?

Je conseille ce programme qui permet à un novice de constituer un portefeuille sécurisé et performant, rapidement et simplement.

Fabien / 34 ans / Media buyer / Portefeuille anti crise / débutant

Un grand merci

Bonjour Cédric,

j’ai 48 ans, je suis professeur des écoles. Je regarde ta chaine YouTube chaque semaine depuis octobre 2017. A cette époque, j’étais débutant, c’était ma première expérience de trading. J’ai acquis de nombreux savoir-faire et un état d’esprit pertinent grâce à tes conseils depuis cette date. J’attendais d’avoir engrangé des revenus pour me payer ta formation. Cela a commencé cette année.

Il y a 3 ans j’avais un capital de 500€.

C’est devenu 5000€ grâce au Ripple début janvier 2018. J’ai réinvesti cette somme en octobre 2020, sur plusieurs crypto. Je suis monté à 37 000 € en avril 2021, jusqu’à retomber à 27000€ de capital. Là j’ai compris qu’il me manquait quelque chose pour sortir de position au bon moment. Quand tu as proposé la formation Sortir au bon moment, j’ai sauté sur l’occasion de m’offrir ma première formation payante. J’ai enfin compris l’utilisation des stop loss. A présent, je sécurise mes positions, ce qui me laisse l’esprit tranquille pour faire autre chose. Je ne surveille plus les courbes toutes les heures. C’est ce qui a changé pour moi pour le moment.

Et maintenant je suis motivé pour continuer à me former. L’offre de ton anniversaire à -38% tombe pile au bon moment pour moi. Merci de ton travail de partage. J’adore ton approche Pareto et la logique mathématiques des probabilités. Le swing trading me convient parfaitement. Je rêve souvent d’un changement de vie professionnelle et d’une liberté financière grâce tes vidéos. Je suis plus à l’aise sur le marché des crypto, que sur la bourse traditionnelle qui semble paraît lente et contrôlée. Je souhaite donc me former sur tous les marchés pour augmenter mes sources de revenus.

C’est avec plaisir que je t’écris enfin pour te remercier de tout ton partage. Bravo pour la mise en route de cette école de formation. Je suis extrêmement satisfait de m’y être inscrit.

En espérant te rencontrer un jour pour t’exprimer toute ma gratitude de vive voix,

Bien cordialement

Jean-Christophe / Pack Long Terme et Swing Trading

Programme intéressant

Je m’attendais a plus de conseils concrets au niveau des banques a l’étranger c’est a dire avec possibilité d’ouvrir des comptes en non résidents sans se déplacer, j’avais surtout pris le programme pour cela.

Au niveau portefeuille une liste incroyable d’ETF

Stéphane / 49 ans / niveau medium / Anti Crise Planétaire

Portefeuilles rentier et anti crise

J’étais novice en bourse mais cela m’a toujours attiré, la force de cette formation est que nous avons tout, la théorie pour comprendre et la pratique assistée pour passer à l’action sans contrainte.

Vraiment une formation sur mesure.

Je recommande vraiment à tous les investisseurs long termes qui veulent faire travailler leur argent.

Jérémy L. / 36 ans / commerçant / Débutant / Portefeuilles Long Terme

La simplicité d'utilisation

1. mon niveau de bourse était moyen avant de commencer

2. je considère que ce programme est un moyen simple et efficace de constituer sa retraite,

3. j’ai aimé dans ce programme sa simplicité à mettre en œuvre et à gérer

4. je dirais à mes proches d’utiliser ce programme pour se constituer un pactole facilement

Pascal F. / 59 ans / Ingénieur Projets / Portefeuille Anti Crise / Niveau moyen