Découvrez pourquoi les traders professionnels ont toujours de l’avance sur le marché

Alors qu‘ils ne savent pas plus que les autres ce que le marché va faire…

Dans mon article « pourquoi devez-vous utiliser un timer de marché« , je vous parlais du caractère essentiel d’un timer de marché pour structurer un trader à bien spéculer sur les marchés pendant au moins 2 à 3 cycles.

Oser ne pas respecter son timer de marché sans avoir vécu plusieurs grosses corrections de marché en tradant de l’argent réel, c’est bruler les étapes au risque de se dégouter du trading.

En effet pendant tout le processus de pratique quotidienne d’un plan de trade, le trader va développer une sensibilité au marché. Il deviendra petit à petit capable de dissocier les bonnes opportunités des plus mauvaises.

Il prendra les bons reflexes pour déplacer ses stops, sizer correctement ses positions grâce à son journal de trading, en somme effectuer un véritable travail de trader professionel sans y passer plus de 30 minutes chaque soir.

Ca c’était pour la partie apprentissage.

Maintenant passons au niveau supérieur.

Voici pourquoi les traders expérimentés ne regardent pas leur timer de marché

Sans même jeter un œil à l’indice boursier, un trader confirmé sait parfaitement reconnaitre si le marché est fortement haussier ou non.

Comment fait-il ?

Il mesure cela en prenant connaissance du nombre d’opportunité proche de la perfection parmi ses screeners.

Là où le trader novice verra plus ou moins 50 actions qui se ressemblent dans son screener, le trader expérimenté sera capable d’en identifier 2 ou 3, en un clin d’oeil, et qui ont un potentiel de décalage bien plus important que le reste de la meute. Et cela avec un risque plus faible (neutralisation plus rapide du trade).

En fonction du nombre de titre qui mérite d’être mis en portefeuille, le trader professionnel pourra vous donner son ressenti sans visualiser l’indice boursier de référence du screener :

- Pas de titre à acheter = le marché est mou ou en correction

- Un ou deux titres à acheter = le marché tente de rebondir mais reste faible

- Au dessus de 5 titres = le marché reprend de la force, il entre ou se trouve déjà dans une phase haussière.

Un achat progressif des titres supprime le risque

Vous l’aurez compris, le jeu ne consiste pas à dire « à partir d’aujourd’hui le marché va monter en ligne droite« .

Mais plutôt de dire « Tiens ! ca faisait longtemps que je n’avais pas vu une belle configuration graphique dans mes screeners. J’achete ce titre si + plan de trade« .

Avec cette approche qui colle au mieux à l’état du marché, le trader trouvera chaque semaine de nouvelles opportunités à mettre en portif quand le marché est bon.

Ces dernières seront très rapidement neutralisées. A ce rythme, le trader expérimenté peut se retrouver avec un portefeuille en levier sans pratiquement aucun risque. Alors que quand un trader novice parle de levier, c’est « ALL-IN » sur un titre : ca passe ou ca casse, et ca finit toujours par casser.

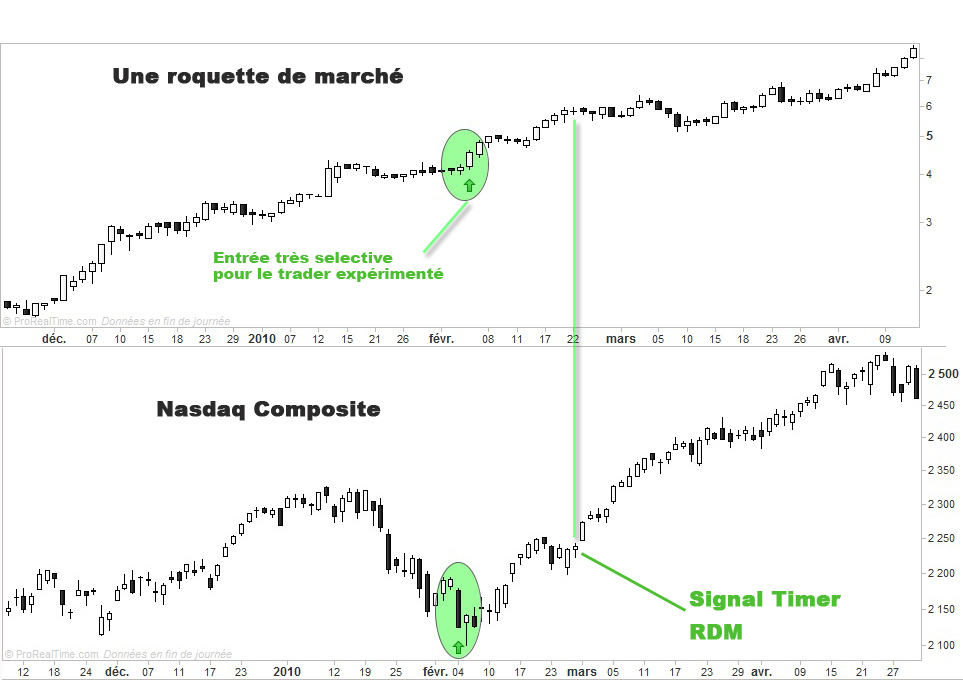

C’est quoi ce graphique en haut de l’article ?

Il s’agit d’un exemple pratique d’un trade sur une roquette de marché.

Un trader en phase d’apprentissage n’aurait pas eu le droit de prendre cette opportunité. En effet le timer donnait son feu vert 3 semaines plus tard.

Le trader expérimenté, en voyant un tel titre sur ses screeners pouvait initier une 1er position dans son portefeuille. Ainsi au cours des 3 semaines avant le signal du timer, il aurait acheté petit à petit de nouvelles actions très propres techniquement qui auraient été rapidement neutralisées.

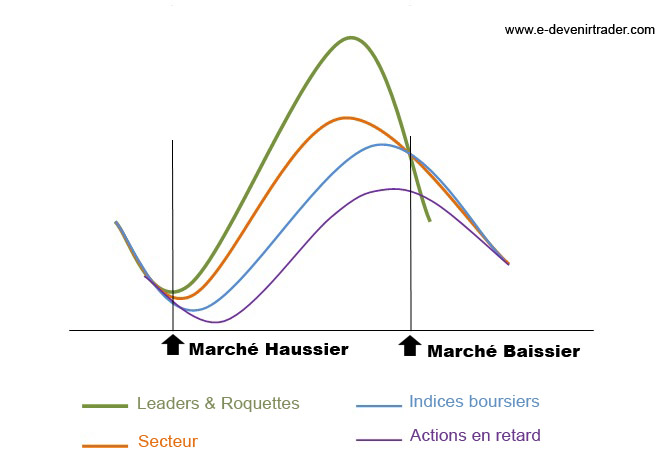

En effet, il y a un certain nombre de roquettes et de leaders de marché qui émergent avant les indices :

Profitez d’une telle avance sur le marché n’est pas donné à tout le monde. Il faut être patient, suivre chaque jour avec rigueur les marchés, et progresser étape après étape avec un plan de trade bien conçu. Au bout du chemin, la récompense est gratifiante, autant sur le plan intellectuel que financier.

En somme

Un timer de marché est un indispensable pour structurer une approche de marché et se créer un bon niveau de pratique. Passé un certain niveau d’expertise, le trader n’en n’aura plus besoin. La question à se poser est: « Et vous, où en êtes vous sur les marchés ? ».

Cédric Froment