.

.

La force relative explication VS le momentum

Une tendance haussière ou baissière peut s’établir sur plusieurs mois ou années sans que la vélocité des prix ne soit forcément élevée. Le momentum représente une mesure du niveau de cette vélocité des prix. Il existe des outils permettant d’identifier cet état. La force relative ou le beta est un indicateur couramment utilisé mais qui en réalité n’évalue pas la vélocité intrinsèque de l’actif. La force relative (BETA) permet d’évaluer la performance d’un actif par rapport à un autre.

Force relative à 1 an d’une action comparativement à l’indice S&P 500 :

(Clôture actuelle –Clôture il y a 240 séances)/ (Clôture actuelle S&P500 – Clôture S&P500il y a 240 séances)

Prenons une action A en tendance haussière qui a une force relative sur 10 mois supérieure à une action B en tendance haussière. Cela signifie que l’action A a mieux performé que l’action B sur cette période. Si un nouveau mouvement haussier devait se développer sur le marché, l’action A devrait enregistrer la plus grande performance.

Cette logique fonctionne aussi dans le choix d’un contrat à terme entre plusieurs échéances de temps. Si vous anticipez une hausse sur le pétrole, le contrat à terme sur l’échéance enregistrant la plus grande force relative passée, sera le futur performeur si le scénario se réalise.

Le dollar entre en tendance haussière, pour profiter de la meilleure amplitude future des prix, le choix de la paire présentant le meilleur BETA parmi, et entre autres, USD/DKK USD/SEK USD/HUF USD/CHF sera le choix le plus rémunérateur.

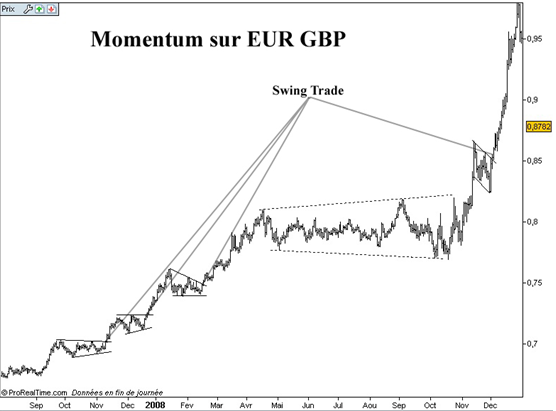

L’ascension de l’euro pendant la crise financière de 2008 permettait d’identifier la paire EUR GBP comme étant la plus forte en terme de BETA. Plusieurs opportunités de swing trade étaient à saisir sur cet actif. Le processus de sélection est une des clés qui fera la différence entre un trade moyen et une négociation exceptionnelle. Le momentum est un catalyseur puissant permettant d’identifier sur quels actifs la perception de la juste valeur est sans cesse réévaluée à la hausse ou à la baisse par les opérateurs.

La force relative sectorielle et le momentum : des résultats probants !

Le momentum est associé à une notion de vitesse d’évolution des cours de bourse. En général lorsqu’un actif est en tendance faible le niveau de momentum est faible voire nul. La force relative est un outil interressant car il permet de comparer la performance d’un actif par rapport à un autre sans qu’il y ait forcément de momentum. Dans des univers restreints en nombre de support comme par exemple celui des secteurs américains, la force relative permet d’opérer un classement dit « ranking ». Celui-ci peut etre basé sur la performance à 1,3,6 ou encore 12 mois.

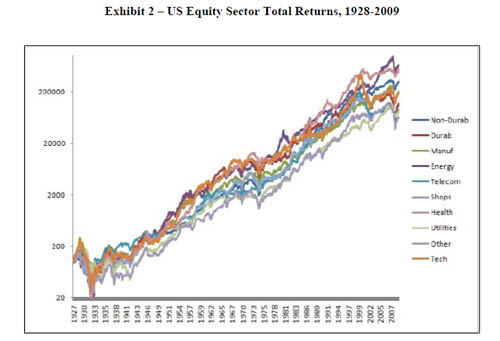

La graphique ci dessous nous montre la performance entre 1928 et 2009 des 10 grands secteurs américains.

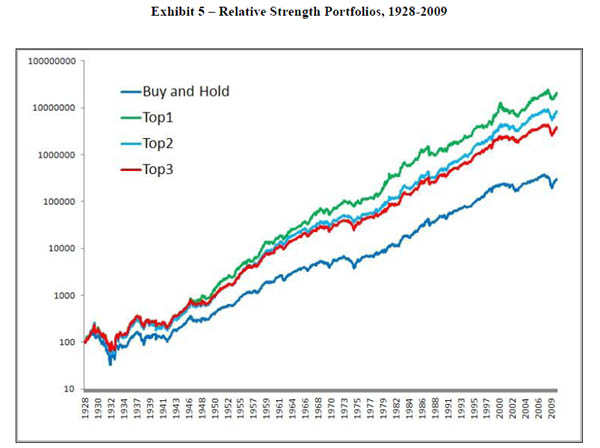

Nous allons maintennant nous interresser à la pertinance des stratégies de force relative. Pour cela il convient de backtester une stratégie de prise de position à l’achat qui ne soit pas optimisée. J’ai donc repris un papier provennant de la société de gestion Cambria pour étudier le phénomene.

Critère d’achat

Le système est investi dans le top X des secteurs. Pour le top 1, le système est 100% investi dans le secteur en tete du classement.Pour le top 2, le systeme est totalement investi dans les 2 premiers secteurs et de manière equi pondérée. Pour le top 3, 33% du portefeuille est investi dans chacun des 3 premiers secteurs du classement.

Critere de vente

Le systeme est un simple classement des actifs à un rythme mensuel. Si un secteur en portefeuille perd son classement au moment de la mise à jour mensuelle du portif : le secteur est revendu et remplacé par le nouvel entrant.

Performance et pertinence de la stratégie

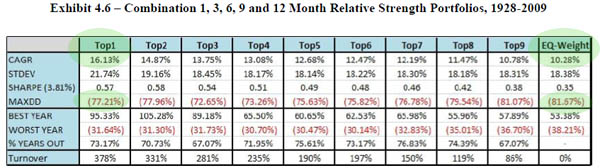

Le tableau ci-dessous nous montre les résultats du test du top 1 au top 9 et comparés à la détention équipondérée des 10 secteurs :

Le rendement moyen annuel sur l’ensemble de l’historique (CAGR) met en avant un véritable avantage à l’utilisation de ce type de stratégie. En effet, les rendements obtenus sont en parfaite cohésion avec la logique du système puisque ceux du Top 1 > Top 2 > Top 3 > Top 4 etc…

Le niveau maximum de drawdown (période de retour sur investissement négatif) est à peu près du meme ordre que le portefeuille soit concentré sur une seule position ou sur 10…voila un exemple concret que la diversification ne contribue pas à la baisse du risque portefeuille mais plutôt à la baisse de sa performance !

En dehors des stratégies de couverture de portefeuille, il existe des solutions très efficaces pour diminuer les drawdowns sans pour autant manger la performance. En effet le système est Long Only (toujours à l’achat) et toujours investi. Une intervention opportuniste de ce système uniquement lorsque la phase du marché est bien orientée est une 1ere solution. Une 2eme solution plus offensive serait la prise de position short sur les mêmes critères lorsque la phase du marché est baissière. Encore faut-il savoir analyser les phases de marchés…

Cedric Froment

1 Commentaire

-

Bonjour,

Alors c’est déconseiller de diversifier le portefeuille.

Merci