Version article :

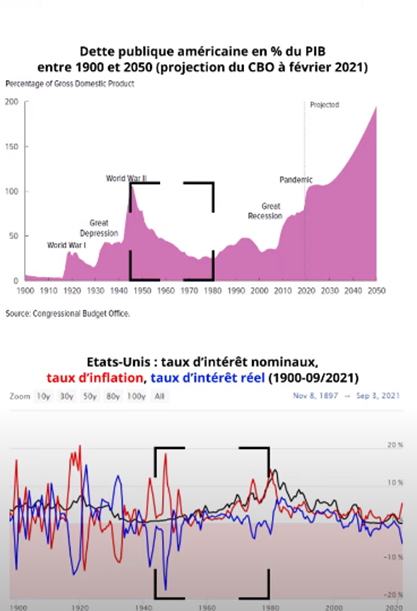

Nous sommes actuellement dans une situation historique qui s’est déjà produite 2 fois au siècle passé et à nouveau aujourd’hui.

À chaque fois les banques centrales ont pris des mesures de répression financière (avec succès), à savoir un contrôle de la courbe des taux.

Cela afin de normaliser une situation extrême… celle du niveau de dette nationale/pib.

Ces mesures furent très favorable à l’or.

Déjà vu en 1933 – 1946 – 2021

Il y a 3 phénomènes identiques qui se sont répétés durant ces 3 périodes.

Et les conséquences furent les mêmes.

Nous verrons en quoi cela pourrait impacter très fortement l’or dans la décennie qui vient.

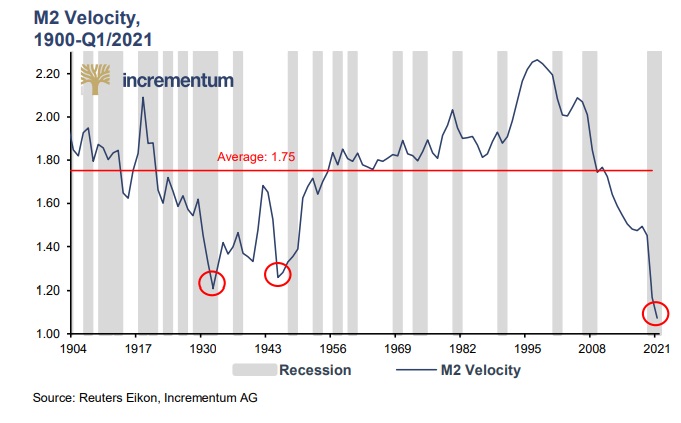

1er déjà vu – La circulation de l’argent est au plus bas

Pour schématiser, quand on souhaite relancer l’économie, il faut que les gens achètent. Il faut que les billets s’échangent de main en main. En relançant la vélocité on peut donc impacter positivement le PIB. Le problème c’est qu’actuellement cette vitesse est au plus bas (tout comme en 1933 et en 1946) :

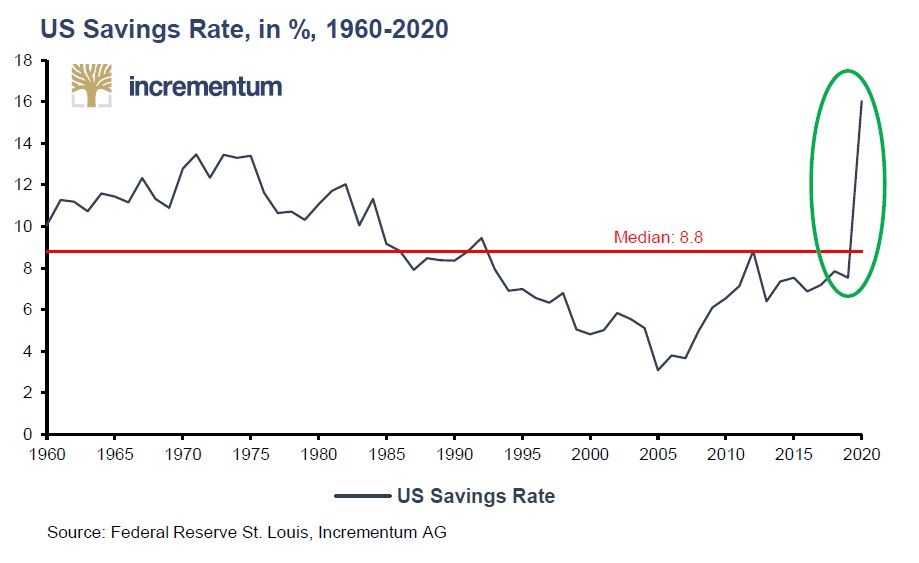

Cet argent existe pourtant. Mais il dort sur les comptes des consommateurs.

Nous sommes carrément sur un record historique du taux d’épargne aux états unis (on parle pourtant les plus gros consommateurs du monde) :

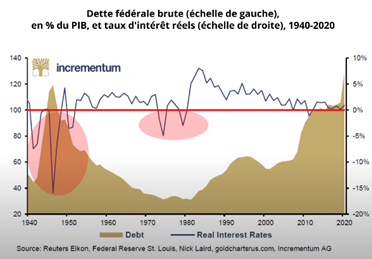

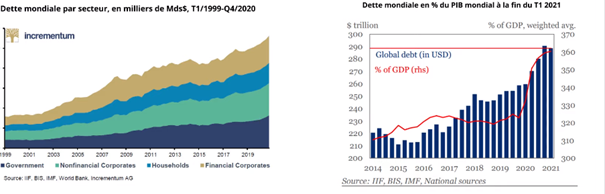

2ème déjà vu – Le plus gros enjeu des USA est d’abaisser le niveau record de dette / PIB

La stratégie est simple. Il faut faire croitre plus rapidement le PIB que la dette.

La dernière fois que c’est arrivé c’était en 1946. Il s’en est suivi un cycle de 35ans avec des taux réels quasiment négatifs :

C’est quoi un taux réel négatif ?

C’est lorsque votre épargne est moins rémunérée que le taux d’inflation.

Par exemple, avec une épargne qui rémunère du 1%/an et un taux d’inflation (CPI) à 5%/an, on perd -4%/an de pouvoir d’achat.

Alors qu’un taux réel positif signifie que notre épargne nous rémunère plus que le taux d’inflation (CPI).

Cette stratégie de mettre en place des taux réels négatifs a bien fonctionné dans le passé puisqu’entre 1946 (fin de la 2eme guerre mondiale) et 1980, la dette américaine a fortement chuté :

Comment la FED s’y prend pour garder ses taux bas, en dessous du taux d’inflation ?

Pour prendre la main sur les taux d’intérêt il suffit d’acheter massivement ses propres obligations de diverses maturités.

Un exemple ?

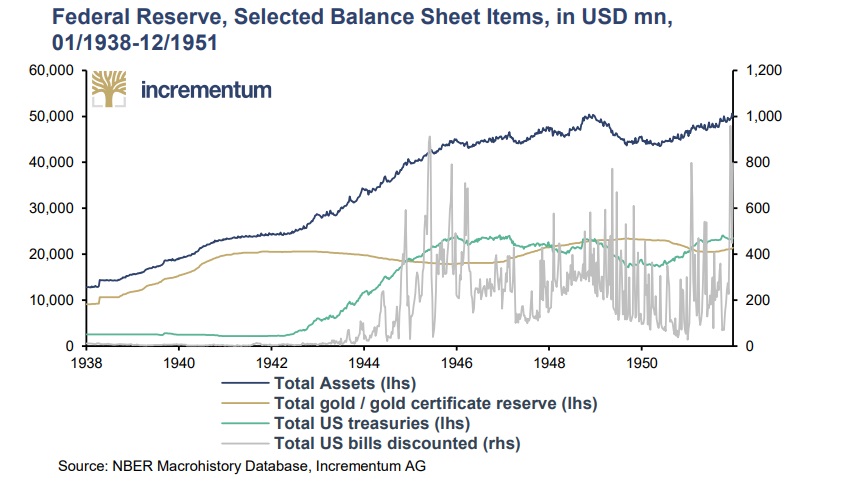

Dans le passé, la décision de la FED d’adopter un taux d’intérêt directeur fixe a été prise lors de son entrée en guerre en décembre 1941.

Pour maintenir ce taux fixe, elle a dû accumuler ses propres obligations jusqu’à la fin de la 2eme guerre mondiale (1946 sur le graph ci-dessous). Et on voit bien que son bilan a fortement augmenté pendant cette répression financière (les épargnants en cash se faisaient tondre):

La crise covid est une situation de « déjà vu ».

La suite semble déjà écrite dans les évènements passés.

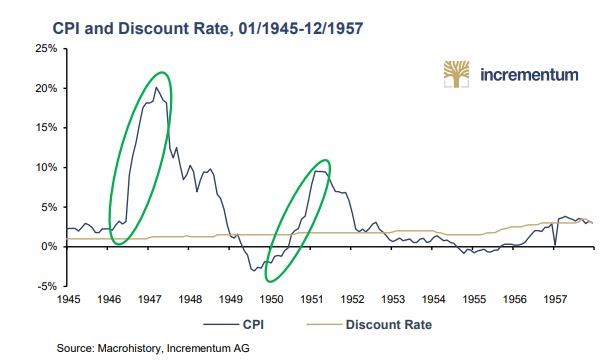

Car c’est lorsque la 2eme guerre mondiale s’est terminée, que la FED a fortement ralenti l’achat de ses obligations (exactement ce que la FED a prévu de faire en 2022 suite à la crise covid)… et que l’inflation a explosé jusqu’à atteindre 20% en 1an :

En 1946, la FED a alors monté symboliquement ses taux de 1% à 1.25% pendant cette même période… elle ne pouvait rien de faire de plus avec un tel niveau de dette/pib (exactement comme aujourd’hui).

A nouveau en 1951, le même phénomène d’accélération de l’inflation s’est produit. La dette n’était plus de 110% du PIB mais de 62%. Mais là aussi, la FED n’a quasiment pas touché à ses taux car il fallait financer la guerre de Corée au même moment.

L’épargnant qui était investi uniquement en cash a pris une rouste invisible puisque son compte bancaire montait mais… son réel pouvoir d’achat diminuait.

3eme déjà vu – La stratégie des taux réels négatifs

Pour ramener à la normale cette proportion gigantesque de dettes publiques, la FED utilise exactement la même stratégie qui devrait déclencher exactement les mêmes résultats.

Nous serions donc sur la fin d’un grand cycle de dette. Et nous passerions à son deleveraging.

Rappelons que si les taux montent trop haut c’est une faillite généralisée des dettes souveraines.

Donc les banques centrales sont obligées de maintenir artificiellement bas ces taux en fonction du niveau de dette/pib.

Dans cette logique, plus on diminue la dette, et plus on a de marge pour augmenter les taux.

Et actuellement la marge est microscopique.

C’est donc le peuple d’épargnant en cash qui va payer par un impôt caché cette dette.

Le nom de cet impôt est donc le « taux réel négatif ».

C’est la raison pour laquelle Ray Dalio répète actuellement que le « Cash is trash ».

Car chaque année on perd en pouvoir d’achat si on n’a que du CASH.

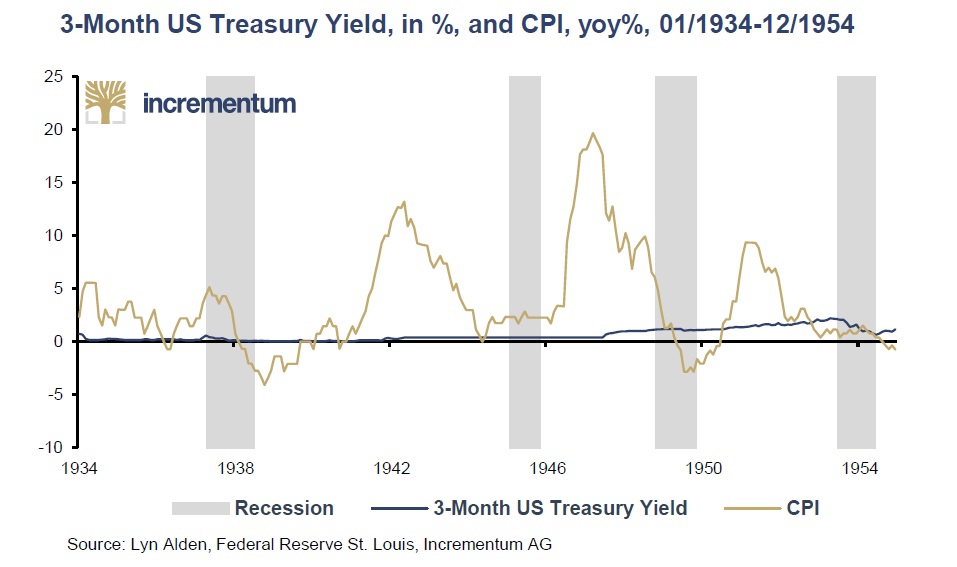

Regardez ce qui s’est passé entre 1934 et 1954 sur le graphe ci-dessous…

…20 années qui furent majoritairement marquées par une inflation (CPI en jaune) ben supérieure au rendement monétaire (en bleu) :

En 2022, il s’agit d’une situation mondiale

Les 2 fois dans le passé où nous nous sommes retrouvés dans cette exacte même situation de dette/pib excessive ET de vélocité de la monnaie au plus bas, c’était en 1933 (l’état a dévalué le dollar de 70% par rapport à l’or), puis en 1946 (l’état a fait presque 35ans de taux d’intérêt réel négatif).

Sachant qu’en 2022 ce phénomène de dette excessive gouvernementale est mondial…

… cette fois-ci, le petit marché qu’est l’or pourrait bien servir de rempart aux investisseurs du monde entier pour protéger une partie de leurs économies de l’ennemi commun « les taux d’intérêt négatifs ».

Pourquoi l’or ?

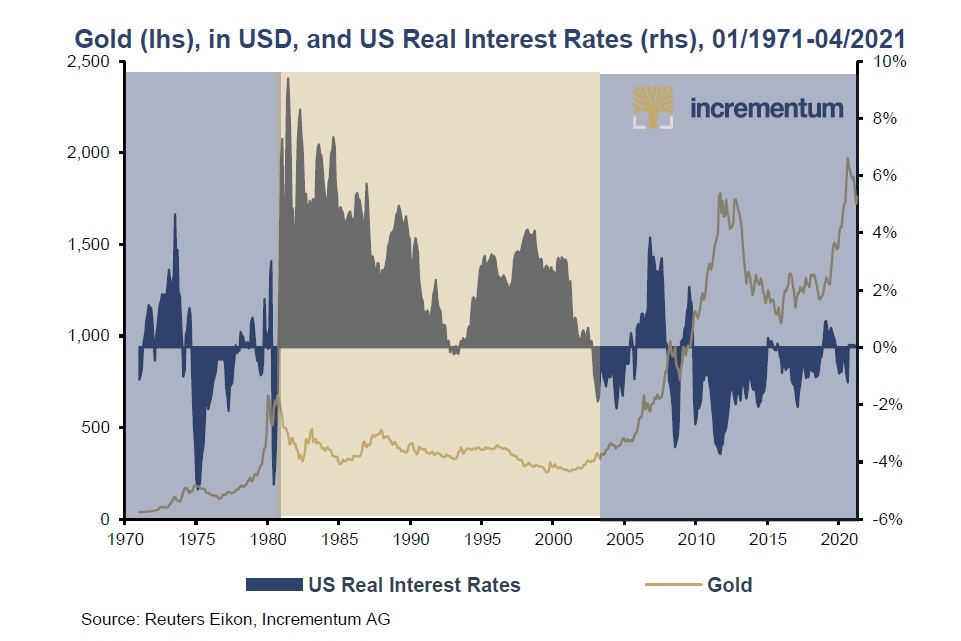

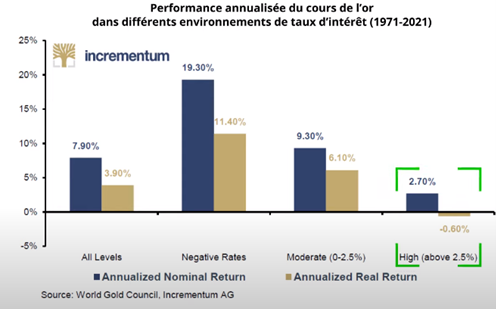

Historiquement cet actif se comporte particulièrement bien pendant les cycles de taux réel négatif :

Et plus précisément tant que les taux réels sont inférieurs à <+2.5% :

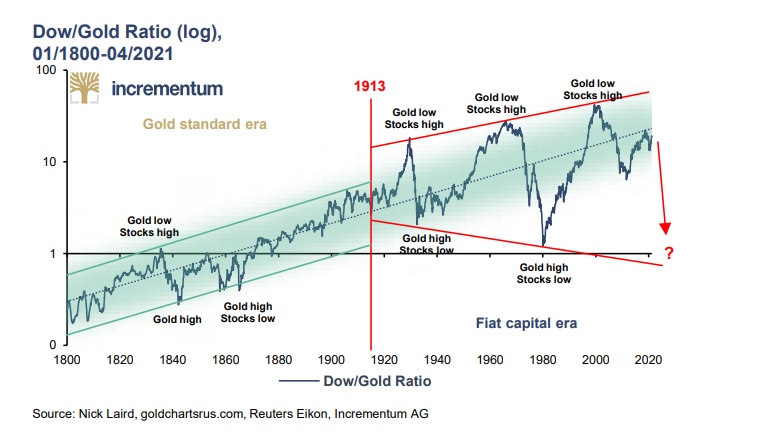

D’un point de vue classe d’actif, l’or est peu cher comparé au S&P500 :

On remarque sur ce graph que la volatilité a explosé depuis qu’on est passé sur un système fiat (la FED obtient le pouvoir de créer de la monnaie à partir de 1913).

Le paradigme de la dette a donc fait exploser la volatilité et donc les excès d’écart de valorisation entre les actions et l’or.

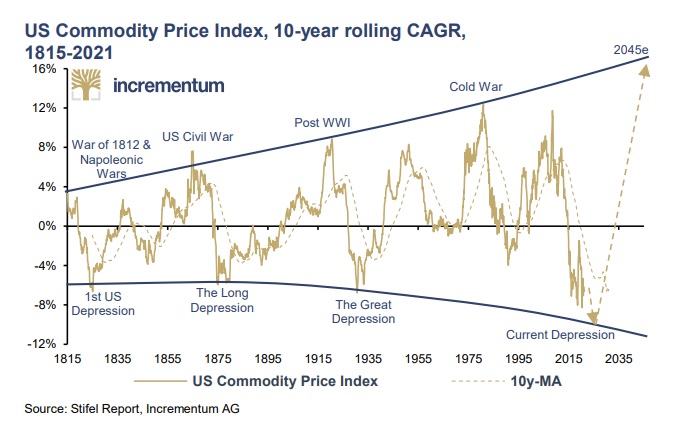

Les matières premières sont sur un bas de cycle de 2 siècles :

Toutes les planètes sont donc alignées pour que l’or poursuive son chemin vers le nord et finisse, comme il est coutumier, sur une bulle avec une folie acheteuse typique.

Psychologie des foules:

Sur le graphique en hebdomadaire

L’or face au dollar consolide depuis l’été 2020 dans un triangle chartiste:

Cette consolidation est mature. Cela signifie que la précédente hausse (2019-2020) est digérée. L’avenir nous laisse entrevoir qu’une cassure par le haut du triangle pourrait délivrer une nouvelle vague de hausse significative sur l’or.

Sur le graphique en mensuel

Le nouveau cycle de hausse a débuté en juin 2019 avec la cassure par haut d’une large base.

Aujourd’hui nous serions sur la 1ere pause de ce nouveau cycle de hausse de 10ans.

La conséquence pour les obligations gouvernementales ?

Avec des taux bloqués artificiellement bas en fonction du niveau de deleveraging de la dette/PIB, le fameux krach obligataire dont parlent tous les catastrophistes me semble peu probable. Cette classe d’actif devrait donc continuer à s’apprécier de manière nominale mais à perdre en valeur « réelle » pendant ce cycle.

Rappelons que dans un portefeuille, les obligations jouent toujours un rôle de tampon de volatilité.

Donc conserver des obligations reste une sage décision pour conserver un portefeuille qui génère peu de nervosité chez l’investisseur.

Pour l’investisseur qui souhaiterait optimiser la partie « obligataire » de son portefeuille, il pourrait mixer des TIPS (obligations indexées sur l’inflation), avec des obligations dont le gouvernement n’a pas les mêmes enjeux de deleveraging (la chine), ou encor descendre en termes d’échéance de temps (passer sur du 3-5ans) sur des obligations possédant un bon rating.

Un défaut sur la dette et la fin de l’euro et du dollar ?

Par le passé, les USA possédaient d’importantes réserves d’or. Ça leur a permis de garder la confiance du monde entier malgré cette répression financière de taux réel négatif.

Aujourd’hui ces réserves ne sont plus là (-84%) et la confiance s’est dégradée. Du coup certains observateurs parient sur l’échec de cette politique de répression financière. Car en cas d’explosion de l’inflation, la banque centrale devrait acheter l’intégralité de ses obligations pour maintenir ses taux bas et ça annoncerait une perte de confiance totale envers les USA et donc la potentielle fin du dollar USD.

Ce même raisonnement s’applique à l’Europe et l’euro.

Inscriptions aux emails privés: ici et mon Canal Telegram.

Pour en savoir plus sur ce sujet :

Le rapport de « In gold we trust » ( version compacte et longue):

https://ingoldwetrust.report/igwt/?lang=en

https://ingoldwetrust.report/download/12773/?lang=en

https://ingoldwetrust.report/download/12771/?lang=en

Et aucoffre.com sur lequel j’ai repris certaines images.

20 Commentaires

-

Bravo Cédric pour cette vidéo éducative passionnante. Quel boulot colossal d’analyse et surtout de démocratisation du fonctionnement des banques centrales et de leur probable comportement à venir. Cela est à la hauteur des plus grands cours de finance! Vraiment wow! Ma seule question est relative à ta suggestion de call options: compte tenu du cycle long de l’or, les call so t-ils vraiment adaptés car très chers sur de longues périodes?

Excellente année à toi et à ton équipe formidable!

-

Merci à toute l’équipe pour ce travail de valeur et pédagogique.

-

Bonjour Cédric et la Team,

Tous mes Voeux de Santé, Liberté, Bonheur et de Réussite pour cette nouvelle Année 2022 !

Juste une petite question :

il vaut mieux acheter de l’or en dollars ou en euros ?

Quels sont les titres ou actions à acheter ?Je vous remercie d’avance pour votre réponse.

-

Bonjour et meilleurs voeux,

Tout dépend de la stratégie long terme, si c’est dans le cadre d’un de nos portefeuilles diversifiés, si le portefeuille est sur la zone euro tu prends en euros et vice versa.

Cela existe même en chf, mais en soit, de l’or reste de l’or, peu importe la devise, mais autant en prendre en fonction de ta devise de référence

Pour le choix tout dépend de ce que ton assureur ou la stratégie long terme que tu mets en place, tous les assureurs ou courtiers ont pas la meme offre en ETF

-

-

Démonstration lumineuse, voilà une vidéo très précieuse. Du coup, achat du CFD GOLD en DCA. Par contre, je rejoins le commentaire de Patrick, je n’ai pas compris concernant les obligations. Des lacunes à combler de ce côté-là. Merci et bonne année Cédric ainsi qu’à toute la team.

-

Bonne année Cédric

Je te kiffe

Merci pour cette vidéo, pardon, pour ce cours macroéconomie que la Sorbonne ne fera pas mieux

-

merci Cedric pour cette analyse .

et que choisir . si tu as un avis , par ordre de risque et de valeur temps ETF OR . MINES . MINES JUNIORS ETF MINES ; FONDS OR -

Bonsoir,

Vidéo très intéressante !

Bonne année 2022 !-

Bonsoir,

Meilleurs voeux!

-

-

Salut,

merci pour ces explications, dans l’espoir d’un petit back test pour le cour de l’or, quand même.

-

Mais en 2021 les taux réels étaient négatifs et l’or a baissé…

-

L’or n’a pas baissé en 2021, il a consolidé, ce qui est différent, il fait une consolidation comme le montre Cédric sur ses graphiques durant toute l’année 2021. C’est un actif qui s’apprécie sur le long terme, qui a donc des range plus long avant de refaire une jambe haussière

-

-

Bonjour Cédric,

Je n’arrive pas à comprendre, quel mécanisme explique : « Quand les obligations montent, les taux d’intérêts baissent ».

Tu parles de ça dans la vidéo, tu dis que l’état rachète ses obligations pour faire monter et leur prix et en conséquence, faire baisser les taux d’intérêts.Bonne année à toi et à ta famille.

Pätrick-

Bonjour Patrick,

Une obligation a un prix et une valeur de coupon. Lorsque le prix baisse, le rendement sur valeur de coupon lui augmente et vice versa. Ces derniers sont dictés grossomode par les taux directeurs.

Du coup, lorsque les taux d’intérêts baissent, les acheteurs achètent les anciennes obligations qui elles avaient un coupon supérieur, et cela fait monter mécaniquement leur valeur

-

-

Bonjour Cédric,

Mes Meilleurs vœux de santé et de réussite pour cette année 2022 a toi et toutes ta famille, ainsi qu’à toute ton équipe.

Merci pour tes vidéos hebdomadaires, une vraie source d’inspiration et de réflexion.-

Merci Stan,

La même de la part de toute l’équipe:

-

-

Bonjour Cédric,

Meilleurs vœux de bonheur à toi et tous ceux qui te sont chers à l’occasion de cette nouvelle année!

Et très belle analyse bien documentée, merci pour ce travail colossal qui éclaire depuis des années mes propres choix d’investissement.

Une remarque : ne penses-tu pas que le « nouvel Or » , le Bitcoin et les autres crypto par contrecoup vont sur le même schéma profiter de ces transferts? -

Bonjour, oui c’est une certitude l’or va de nouveau » Revivre. »

Merci et bonne année 2022

Prospérité , choucroute et commerce -

Bonjour et bonne année Cédric

Merci pour la retranscription écrite tellement pratique pour une bonne compréhension et une réflexion approfondie.

Nicole-

Merci Nicole!

-