Au jeu du trading, ce qui nous pousse à y aller, c’est clairement l’appât du gain.

Combien vais-je gagner ce mois, cette année ?

Quelle voiture ou quel beau voyage vais-je m’offrir pour fêter ça ?

Heureusement que l’on pense à ça en 1er car…

La cupidité c’est le carburant de notre motivation

Sans cette cupidité propre à l’espèce humaine, il est probable que notre société ressemblerait à une énorme colonie hippie de paresseux reproducteurs (le mammifère).

La cupidité n’est pas un mal malgré ce qu’en disent les 7 péchés capitaux.

La cupidité est un puissant outil de progrès.

Par contre la cupidité sans l’instinct de conservation c’est suicidaire

Le petit souci, c’est que l’homme (le male) a souvent tendance à vouloir y aller à 100%.

Soit on a la conviction et on l’assume jusqu’au bout, soit on se couche.

Ce comportement primitif pour assoir sa supériorité et pérenniser sa sécurité en société… c’est le pourtant le suicide du trader (on va le voir plus loin dans un tableau).

C’est d’ailleurs pour cette raison que les femmes traders s’en tirent souvent mieux que les hommes.

Car certes elles doivent aussi lutter contre leur égo, mais ce dernier est simplement mieux proportionné comparé à celui de l’homme.

Comme je sais que 90% des lecteurs ce papier sont des hommes… je m’adresse à vous !

Et j’en profite aussi pour interpeller mon propre inconscient pour qu’il continue de conditionner mes actes de trade sur la base ce tableau :

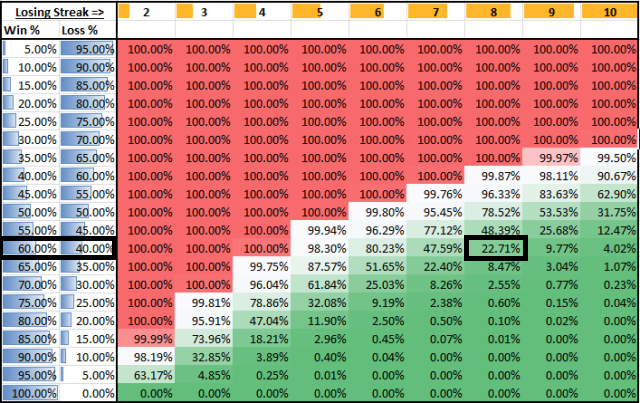

Ce tableau nous montre le nombre de trades perdants consécutifs que l’on va forcément réaliser en fonction de l’espérance de réussite de notre méthode de trading.

J’ai entouré à gauche la ligne correspondant à 60% / 40%

- Autrement dit 60% des trades sont gagnants et 40% perdants

- C’est une moyenne classique si vous êtes un swing trader sur actions qui débute ou qui devient confirmé

- Dans ces conditions-là, il y a 80% de chance que vous réalisiez 6 trades perdants d’affilés

- Il y a aussi de fortes chances (22.71%) que vous réalisiez 8 trades perdants consécutifs

Remarque: Ce tableau ne donne pas la distribution du montant des gains et pertes. Ce n’est pas le sujet de ce papier technique.

Votre instinct de conservation a-t-il prévu cette série de 8 trades perdants ?

Votre instinct de conservation va équilibrer votre cupidité uniquement si vous prenez au sérieux ce tableau.

On ne s’amuse pas à faire un sprint en plein marathon.

Le trading est un marathon.

Si vous faites une compétition de trading sur quelques semaines, effectivement vous êtes en plein sprint et la chance va être un facteur décisif.

Mais cela ne nous intéresse pas.

Plus vous la jouerez défensive en trading et mieux vous vous en sortirez.

Combien allez-vous réellement perdre? 8 ou 16 trades ?

Si vous risquez 1% par trade, la perte sera de 8%.

Mais cela ne signifie pas qu’après vous allez faire 8 trades gagnants.

Le marché peut très bien vous re piéger dans une série de plusieurs trades perdants.

Car la bourse n’a pas une distribution linéaire des gains et des pertes.

Ce n’est pas comme un salaire mensuel.

Il y a certains trimestres où l’on enchaine les trades gagnants, on tourne à 85% de réussite.

Et d’autres trimestres, où il vaut mieux rester tranquille et ne pas trop trader car le taux de réussite chute à 50%.

Avant d’anticiper les gains, il faut anticiper les pertes.

S’attendre à une série défavorable de 16 trades perdants est vital

Si vous êtes prêts à perdre 16% de votre compte de trading c’est que votre risque par trade est correctement calibré sur 1%.

Par contre si cela est trop fort émotionnellement, n’hésitez pas à diviser par 2 votre risque par trade et à passer à 0.5%.

Au pire du pire, vous aurez une baisse de -8% de votre compte de trading.

Je le répète, jouez la défensive !

ATTENTION : Beaucoup de débutants confondent investir 1% de son capital et risquer 1%

Risquer 1% de 20 000€ c’est etre prêt à perdre 200€.

Donc que vous investissiez 10%, 50% ou 100% de votre capital….

…la distance entre votre entrée et votre stop ne doit pas engendrer plus de 200euros de perte.

Quand faut-il la jouer en attaque ?

Les rares périodes pour être offensif dans l’année sont les mois de décembre / janvier.

Ce sont pendant ces 2 mois que les petites et moyennes capitalisations s’apprécient le plus.

Les gros gérants de portefeuilles font leurs arbitrages à cette période.

Ils propulsent littéralement les prix des actions sous le poids de leurs achats qui s’étalent sur plusieurs semaines.

Il y a aussi certaines périodes de bulle où les investisseurs deviennent complètement IRRATIONELS.

Certains secteurs explosent littéralement en bourse pendant 6 à 18 mois.

On les repère facilement car sur nos screeners ce sont toujours ces actions qui sortent du lot, semaine après semaine.

Il est alors possible d’adopter un risque par trade dans le haut de sa tranche (exemple de tranche 0.5% – 0.9%).

Votre réussite dépend à la fois de votre money management, et de la qualité de votre stratégie.

Votre stratégie à quelle espérance de réussite ? 60%, 70%, 80% ?

Le plus difficile lorsque l’on ne sait pas par où commencer c’est de choisir les bons outils.

Ils vont nous permettent de placer des bons trades sur les bonnes actions en utilisant le bon money management.

De là on pourra en déduire une espérance de réussite moyenne.

Une bonne stratégie appliquée à un swing trader débutant à moyen, c’est 60% de réussite.

Ce chiffre varie en fonction de la rigueur du trader et de son expérience.

Pour exploiter cet avantage sur le marché, il faut des outils qui ne sont pas basés sur de la théorie mais sur de la pratique.

C’est-à-dire avec des gardes de fous qui balisent intégralement nos stratégies.

Aujourd’hui, je vous apporte tous ces outils, à vous de passer à l’action

Voici les packs de trading que je vous ai préparé pour vous lancer dans l’aventure :

Vous pouvez avancer à votre rythme, et ajouter un nouveau pack à un que vous avez déjà exploité.

Pour cela n’hésitez pas à me contacter par email pour que l’on étudie ensemble où vous en êtes et quelle est la meilleure solution pour vous permettre d’avancer au mieux.

J’espère que ce papier technique vous aura éclairé sur le fait qu’un bon money management est aussi vital qu’un bon screener et qu’un bon plan de trade.

Bon apprentissage et bons trades

Cédric Froment