Et si vous aviez un portefeuille permanent ( voir Harry Browne) version Singapour, quels seraient ses rendements depuis 9 ans ?

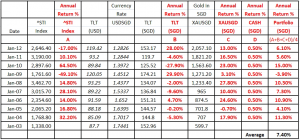

Voici, ci-dessous un tableau des rendements annuels du portefeuille permanent sur la place de Singapour. Le rendement moyen annuel est de 7.4% en excluant les intérêts et les dividendes. Ces rendements sont exprimés en Dollars de Singapour.

.

. .

Le portefeuille permanent théorique de Singapour est constitué comme cela :

.

25% Action: Indice Locale : Singapore Straits Times Index (STI),

25% Obligations Long Terme : iShares Barclays 20+ Yr Bond ETF (TLT), le prix est converti en dollar de Singapore selon le taux d’échange USD/SGD. Le TLT a été utilisé car il n’existait pas d’obligation à 20-30 ans sur Singapour avant le 1er avril 2012.

25% Or: Le prix de l’or est calculé en dollar de Singapour en utilisant Yahoo ( Finance ticker XAUSGD=X )

25% Liquide : Soit un rendement de 0.5% par an (dut au manque de données sur les taux d’intérêts, ce rendement est fixe)

Conclusion: En 2008, le portefeuille permanent de Singapour a évité de grosses pertes et sa performance annuelle moyenne est de 7.4%

.

.

Actuellement, un portefeuille d’un habitant de Singapour pourrait se constituer tel quel :

.

- 25% Actions : STI ETF (ES3). Une alternative serait le Nikko AM STI ETF100 (G3B)

- 25% Obligations : Singapore Government 30-years Bond (PH1S). Ou le TLT en dollar US.

- 25% Or : UOB Gold Savings Account. Ou achat d’or physique ou de pieces après le 1er Oct 2012, (les 7% GST ne seront plus effectif sur les investissements en or)

- 25% Liquide : Singapore Government 3-months Treasury Bills. Ou les intérêts de la banque sur les comptes de dépôt rémunérés

.

Remarque 1 : Les performances moyennes battent l’inflation.

Remarque 2 : Le « Permanent Portfolio » a enregistré une perte max de -3.9% en 2008. Comparée à la lourde sanction des marchés actions ayant subit jusqu’à -50% de pertes…c’est une ballade de santé.

Remarque 3 : Certes en 2009, les actions ont boosté de +60%, et comparé aux +15% de gains du portefeuille permanent, cela peu paraitre faible…Cependant, en regardant de plus près les données de 2008 et 2009, ont s’aperçoit rapidement que les marchés n’ont pas réussi à revenir à leur niveau de 2008 : ce n’est pas +60% mais presque +100% qu’il aurait fallu observer pour cela. C’est là que l’on se rend compte que le gain en 2009 de +15% du portefeuille permanent permettait de surperformer l’indice action de + 10.5%!

Ce cas extrême illustre parfaitement les avantages d’une gestion du risque qui vise à éviter les grosses pertes quitte à être moins offensive pendant les phases de gains.

Remarque 4 : Les performances du TLT (obligations US à long terme) ont été négativement impacté par le taux de change USD/SGD. En effet, celui-ci ayant décliné, il aurait fallu opérer en un hedging pour obtenir +1% de rendement moyen annuel supplémentaire.

Remarque 5 : Les performances annuelles ne prennent pas en compte les dividendes, les rendements annuels, et les rendements des obligations. Cela aurait certainement permis 1% de gain moyen annuel supplémentaire sur le portefeuille.

Remarque 6 : Pour simplifier la démarche, les calculs de la rémunération des liquidités ont été effectués sur une base +0.5% par an. En plaçant ces liquidités sur des obligations d’état à 1-2 ans ou sur des T-Bills, les performances moyennes annuelles auraient été plus importantes.

Cedric Froment