Si vous avez lu des livres de trading ou participé à des formations de trading, vous devez avoir le cerveau formaté « je dois prendre ma perte sur mon stop loss ».

Si cette étape est absolument obligatoire pour être rentable sur les marchés, elle ne suffit pas pour réellement faire décoller un compte de trading.

Il y a plusieurs pièces à assembler pour faire fonctionner un moteur puissant.

Et une des pièces maitresse dépend directement de votre aptitude à être radin en bourse.

Dans cet article je vais vous expliquer comment agissent les traders « supers radins» et pourquoi cet horrible trait de caractère doit absolument être développé chez vous, sur les marchés.

Penser en terme de ratio gain/perte ne suffit pas

Pour devenir un bon radin, il faut toujours risquer moins que ce que l’on est prêt à gagner.

Cela est surtout vrai si l’on fait du trading de tendance. Pourquoi ? Car les vrais grosses tendances se développeront moins de 1 fois sur 4 sur vos trades.

Le but du jeu est donc de conserver ses pertes à un niveau très bas les 3 fois sur 4 où rien ne se passe.

Mais cela ne suffit pas.

Pour véritablement faire exploser votre ratio gain perte, il faut remonter son stop loss initial sur des niveaux stratégiques dès que cela est possible.

Là on parle d’un acte digne d’un trader super radin. Seuls ceux-là verront leur stop loss initial exécuté moins de 1 fois sur 4.

« Si vous vous faites régulièrement exécuté sur votre stop loss, c’est que vous n’êtes pas un super radin »

2 exemples pratiques pour devenir un trader radin

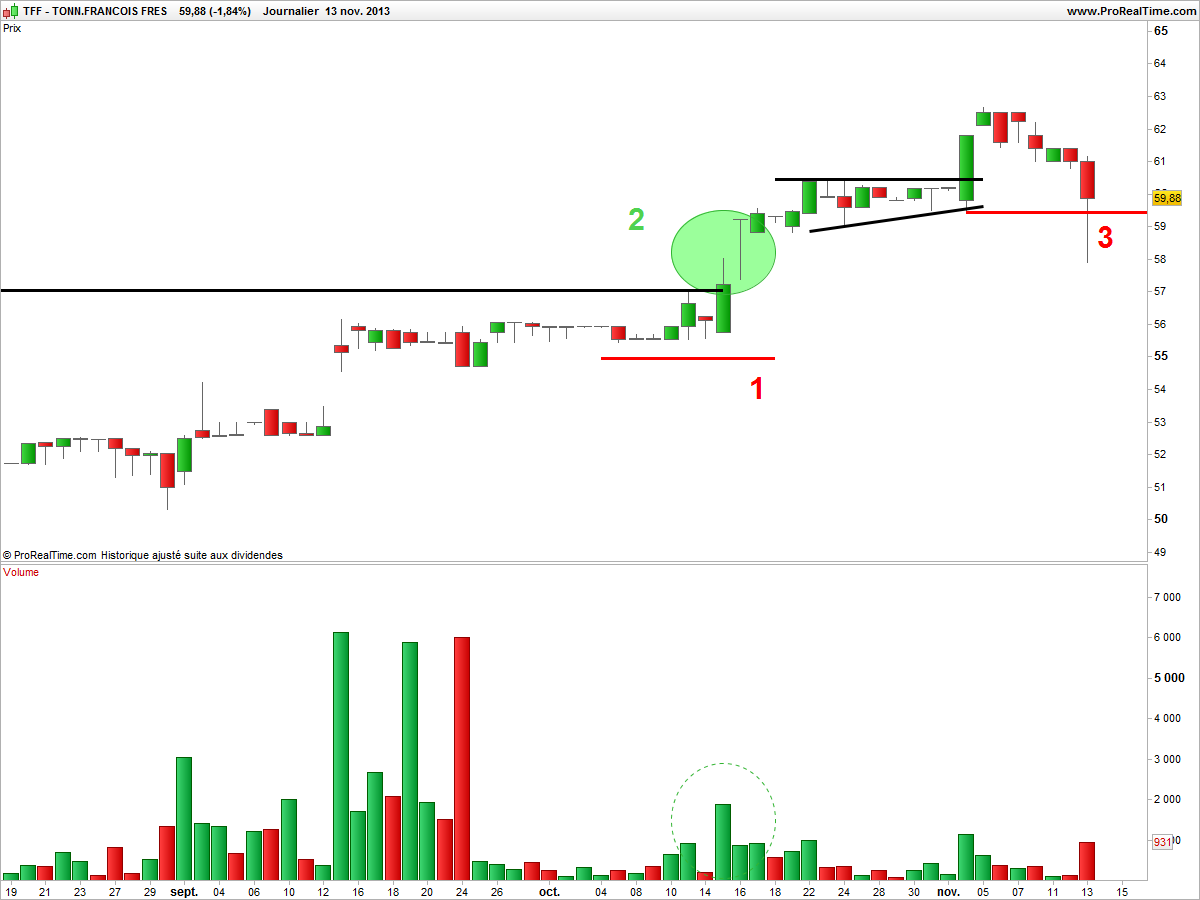

Voici un 1er exemple sur l’action TFF cotée sur euronext

Cette action était une recommandation proposée dans la vidéo hebdomadaire pour notre club de traders.

Graphiquement il s’agissait d’un grand classique :

- Une grande et large consolidation de moins en moins volatile

- Des volumes en parfaite cohérence avec la construction de la base

- Un pivot parfaitement respecté

- Et une cassure avec des volumes en augmentation (En 2 la zone de prise de position)

- Un stop loss pouvait etre placé sous 54.50€, le dernier creux (En 1)

Le titre a pris une petite impulsion haussière avant de se retourner :

Dans un cas comme celui-ci, la question d’un trader non confirmé serait : « mon stop n’a pas été touché et la tendance haussière ne s’est pas encore réellement développé….dois-je garder ma position ? »

La réponse est NON.

Lorsque vous êtes en position, tout ce que vous devez avoir en tête c’est de neutraliser le plus rapidement possible une transaction.

Autrement dit, il vous faut remonter votre stop loss vers votre niveau d’entrée pour diminuer au maximum la perte potentielle.

En générale on neutralise un trade autour du R1 (voir mon article sur la neutralisation des trades).

Cependant, dans de nombreux cas, le R1 n’est pas atteint.

« Il est pourtant possible de neutraliser ou de quasi neutraliser sa transaction avant le R1. »

.

Cela est rendu possible grâce au suivi de tendance sous le dernier vrai creux chartiste.

Si vous n’êtes pas à l’aise avec l’analyse discrétionnaire des cours de bourse, vous avez la possibilité d’utiliser un indicateur technique qui vous donnera des niveaux pertinents, comme c’est le cas dans la méthode de trading des leaders de marchés.

Si vous avez un petit peu plus d’expérience, vous pouvez faire ce travail avec votre propre interprétation des cours de bourse.

Cela n’est recommandé que pour les traders capables de suivre avec rigueur leurs règles de trading et de les moduler au contexte technique d’une action.

Sinon il faut oublié cette façon de faire.

Dans le cas de TFF, entre le 22 octobre et le 1er novembre, un creux était clairement identifiable (en 3) avant une nouvelle hausse.

Il s’agissait donc d’un niveau stratégique pour remonter son stop et réduire son risque à 0€.

Voici un 2eme exemple sur l’action AFFINE – IML

Cette action était présentée parmi les opportunités de la semaine dans la vidéo hebdo de notre club de traders.

Les ingrédients techniques étaient en place pour une potentielle prise de position :

Puis le dernier creux est formé est un breadown. Il a eu lieu en 3 :

Il était donc possible de sortir de ce trade le 18 octobre quasiment flat (c’est-à-dire sans perte ni gain : au seuil 3 du graph).

Ou pour les retardataires le 1er novembre après un 2eme breadown en 4 sur le graph.

Nous sortons bien avant le niveau de notre stop loss initial en 1, et cela permet de faire une énorme différence de performance à la fin de l’année sur une centaine de trade.

.

Cette obsession hante les traders rentables !

Il est rare de se faire exécuter sur son niveau de stop loss initial. Si cela vous arrive trop souvent c’est que vous le serrez trop.

Car dans une majorité de cas, vous serez amené à couper vos trades avec :

- une petite perte

- un petit gain

- un flat

Et cela dans le seul but de réaliser une minorité de trades avec des ratios « gain/perte » supérieurs à 2,3,4…8

Car c’est sur ce dernier point que se construit toute la performance d’un compte de trading.

Devenez le trader le plus radin du marché : c’est une véritable qualité

Vous savez désormais que les traders ne sont pas obsédés par l’argent à gagner mais plutôt par l’argent qu’ils peuvent perdre.

En effet cette pathologie leur permet d’affronter avec succès plus des 3/4 des opérations qu’ils rencontrent au cours d’une année.

Vous n’êtes pas convaincu ?

Regardez les statistiques de notre trader vedette français Sylvain Duport.

10 Commentaires

-

Auteur

Bonjour Fred2,

L’aléa de liquidité est le principal problème qui nous permet, paradoxalement, de réaliser des profits. J’entends souvent dire que les petits porteurs sont des pigeons et qu’ils n’ont aucun avantage sur les « gros ».

Hors les « gros », qui sont censés manipulés le marché sur certaines actions, sont contraints d’étaler leurs ordres d’achat ou de vente sur plusieurs semaines. Cela est vrai pour les petites valeurs afin de ne pas trop impacter les cours de bourse.

En choisissant des séquences graphiques où ces « gros » commencent leur mission d’achat qui va s’étaler sur plusieurs semaines, nous sommes certes des suiveurs, mais surtout les 1ers moutons… pas les derniers.Ainsi si l’action s’avère ne pas être accumulée par les « gros », nous pouvons facilement sortir du marché. Alors certes cela impactera les cours de bourse dans des proportions relatives. Notre approche du trading nous empêcherait de trader des petites capitalisations peu liquide avec plusieurs million d’euros. Mais avec nos petits portefeuilles de moins de 500 000 euros, cette stratégie est extrêmement redoutable.

Il n’y a pas de réponse exacte à ta question. En tradant de gros montants, il faut commencer à suivre le marché de plus près en séance (avec le carnet d’ordre) pour revendre au mieux ses positions. Mais cela réclame déjà un gros portefeuille et un bon vécu. Ensuite, il cp,vient d’éviter les valeurs les moins liquides. A noter qu’une petite capitalisation peut être très liquide (beaucoup de titre échangé sur plusieurs séances).

La liquidité c’est le vitesse de circulation des actions entre les investisseurs. Quand la liquidité baisse, c’est que l’intérêt pour le titre est ponctuellement en berne.

PS : Bravo, le marché est correcte mais pas ultra bullish, si tu t’en sors bien dans ces conditions, tu es très bien parti pour de belles performances à long terme.

-

Merci pour ta réponse Cédric.

Des arguments et des explications, c’est un plaisir de pouvoir discuter ainsi.

-

-

Bonjour Cedric

J’ai beaucoup apprécié cet article sur TFF, puisque je retrouve ce que j’ai fait. Entré sur le breakout en suivant ta reco (avec le recul, j’ai été un peu suiveur sur ce coup là, je ne sais pas si je l’aurais fait de moi même…) et sorti le 13/11 en voyant que le cours ne décollait pas.

La mèche du chandelier du 13/11, j’ai l’impression que c’est un peu moi qui l’ai provoqué … puisque suite à mon ordre au marché, le cours a immédiatement piqué pour se « reprendre » un peu après. J’ai été exécuté à peu près où je voulais, mais cela me ramène à la question suivante: comment « sizer » ses ventes quand l’action est peu liquide pour éviter une trop grosse répercussion sur le cours ?

On en avait un peu parlé pour Gorge (sorti aussi d’ailleurs…) mais c’est un problème pour moi: j’ai l’impression que sur les actions bien volatiles qui boostent, le moindre paquet d’actions à la vente fait beaucoup varier le prix 🙁

Au plaisir de te lire, ici dans le club hebdo.

Cordialement

Fred2PS: semaine de rêve pour ma part, avec Prismaflex et Actia revendu hier sur des résistances historiques après des mouvements paraboliques !!!

-

Auteur

Je vous remercierai de respecter le sujet cet l’article et de traiter vos soucis personnels directement avec l’intéressé.

Respectueusement,

Cedric Froment

-

Merci de me repondre. Alors pourquoi je l ai eu au telefone pour ouvrir un compte….et des que je l ai fais….. plus personne ne repond …. Merci

-

Auteur

Vous etes le seul responsable de votre capital, vous ne le confiez à personne.

-

Auteur

Le broker est une plateforme informatique qui transmet sur le marché vos ordres.

C’est vous qui décidez si vos ordres doivent être « disponibles » en renseignant une plage de temps pour la validité temporelle de vos ordres.

-

Alors si je comprend bien je regarde ma plateforme je donne l ordre a mon broker et…. si …. il est disponible a ce moment la il execute mon ordre .Merci de me repondre…. je lui confie alors mon capital.????

-

Une question ….est ce que c est le broker qui exécutent mes ordres donnees merci de me repondre….

-

Auteur

Le broker ne fait que transmettre informatiquement sur le marché les ordres que vous avez programmé.

-