J’ai donc cherché à savoir quels auraient été les rendements d’un portefeuille boursier correctement constitué pendant une période de 20 années de déflation.

Pour ceux qui n’ont pas encore lu le manuel gratuit « Les 4 piliers d’un portefeuille qui crève le plafond« , je rappelle rapidement le principe du portefeuille permanent de Harry Browne.

.

.

Le capital est divisé en 4 afin de profiter des 4 cycles de l’économie :

25% sur les actions pour les périodes de prospérité

25% sur les obligations d’états pour les périodes de déflation

25% en or pour les périodes d’inflation

25% en cash (T-Bills court terme) pour les périodes de crise.

Mais avant cela, commençons par analyser dans quels types d’eaux troubles nous naviguons sur le territoire nippon.

La déflation japonaise en 4 graphiques

.

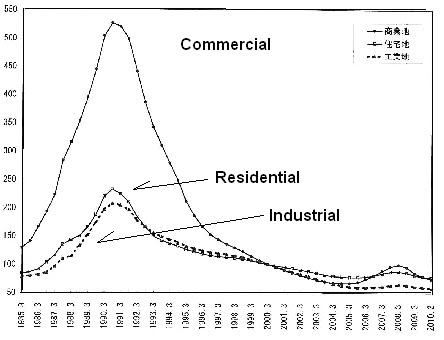

La déflation est une période de chute des prix. Sur ce 1er graphique, nous retrouvons les prix de l’immobilier commercial, résidentiel et industriel entre 1985 et 2010 :

Après une période de rush entre 1985-1990, c’est une lourde tendance baissière qui s’est emparée de ce marché.

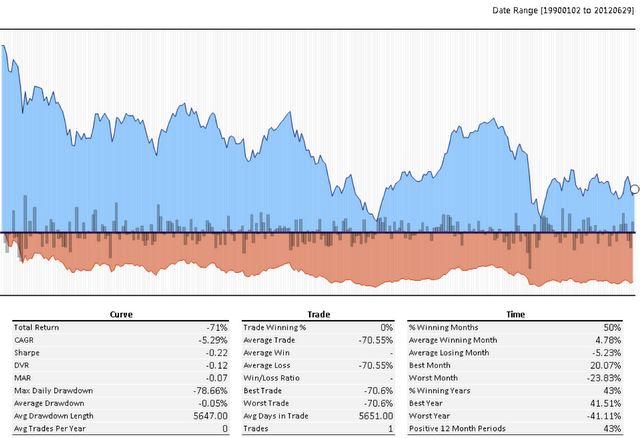

La période de déflation japonaise a débuté en 1990 et voici les performance du célèbre indice boursier Nikkei entre 1990 et 2012 :

Un rendement moyen annuel négatif à -5,29% et des pertes atteignant -78.66% sur le capital.

Malgré les efforts de la banque du Japon pour ré inflater les prix à coups de quantitative easing pendant plus de 20années, nous constatons qu’il lui a été impossible de créer de l’inflation de manière délibéré…

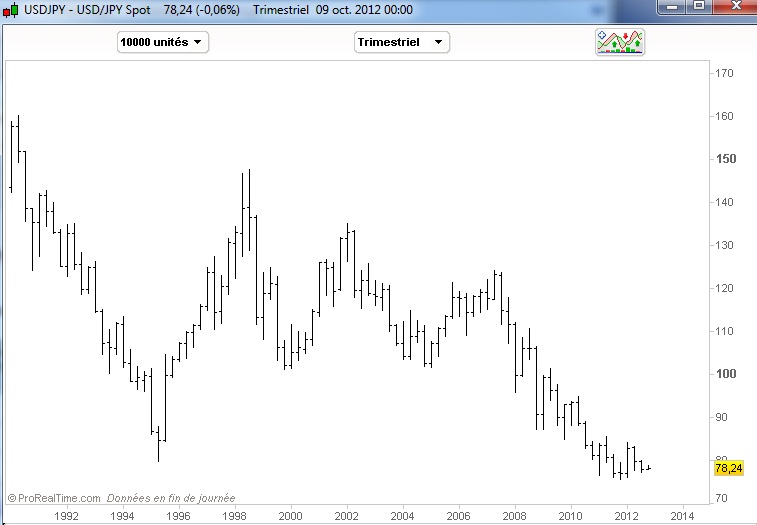

En effet, le Yen s’est renforcé face au dollar pendant toute cette période :

Sur ce graphique USD/JPY, on constate que le dollar a chuté de 160 à 80 sur cette période. Cette force de la devise a donc largement compliqué les choses pour l’investisseur souhaitant diversifier son portefeuille car la majorité des supports d’investissement sont libellés en dollar US.

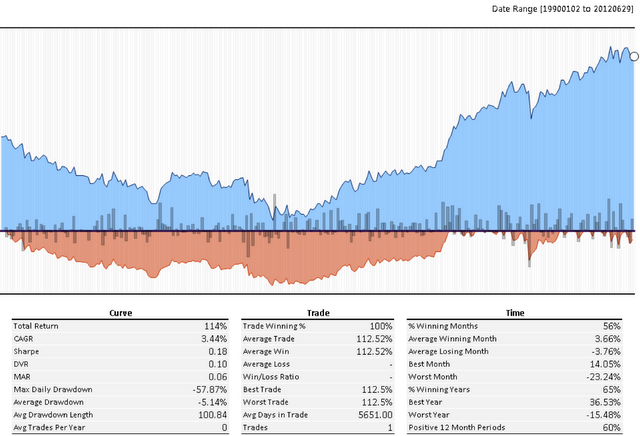

Ce problème de devise forte prend tout son sens lorsque l’on regarde les cours de l’or libellés en Yen entre 1990 et 2012 :

Alors que l’or surpasse les performances du yen à partir de 2000; entre 1990 et 2000 les investisseurs ont subi une perte atteignant 57% sans retrouver leur prix de revient avant 2005 !

Vous l’aurez compris, si l’on s’engouffre dans un scénario déflationniste à japonaise, les choses vont se compliquer pour le petit monde de l’investissement.

Dans le prochain article (ici : Un portefeuille anti-déflation), je vous montrerais les résultats des performances de 3 portefeuilles japonais :

- Le portefeuille permanent japonais

- Le portefeuille permanent japonais façon trend following (Mebane Faber)

- Le portefeuille permanent japonais façon trend following avec une volatilité cible.

Les performances de ces 3 concepts sont bluffantes dans un contexte aussi hostile.

Vous pouvez retrouver mes 2 portefeuilles long terme que je gère sur ces mêmes principes, en cliquant ici.

Cédric Froment.