J’ai structuré ce papier en 4 parties.

Nous allons faire la lumière sur la fameuse question de l’investissement par mensualité dit aussi progressif (Dollar Cost Averaging), par rapport au « tout d’un coup » (All In ou Lump Sum ).

I – La problématique : Investissement Progressif VS ALL IN

Quand l’on souhaite construire un patrimoine financier, l’automatisme c’est d’épargner par exemple 10% de ses revenus pour les investir progressivement en bourse (mensuellement ou trimestriellement).

Dans ce cas de figure, nous sommes contraints et limités par le flux entrant d’argent (notre revenu) et nous n’avons pas d’autre choix que celui de l’investissement progressif.

Mais comment faire lorsque l’on est dans la situation où nous avons un gros montant en cash à investir en bourse ?

Par exemple, si nous avons :

- Le montant de notre livret A à placer en bourse

- Revendu un bien immobilier

- Touché un héritage

- Revendu une entreprise

- Gagné à la loterie

- Trouvé un trésor…

Est-ce que nous devons investir d’un seul coup cette somme en bourse ?

On devons-nous y aller progressivement ?

C’est ce que nous allons étudier en détail dans ce papier.

II – Choisir une bonne stratégie boursière : L’indice VS Le portefeuille équilibré

Lorsque l’on ne veut pas se prendre la tête en bourse (on ne veut pas développer de compétence) il nous faut une stratégie simple et qui ne prend pas plus de 5 minutes une fois par an.

Il existe 2 manières de faire cela.

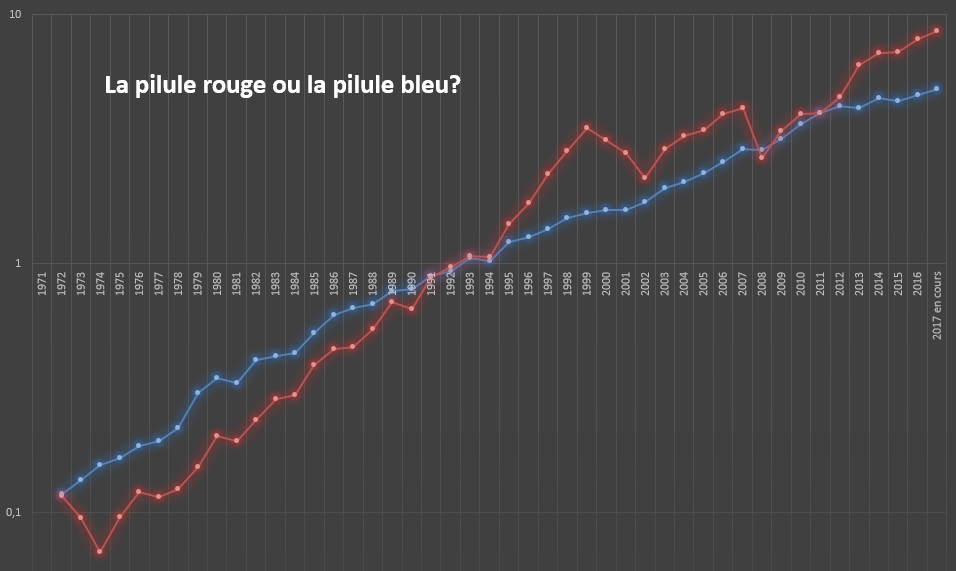

Choisiriez-vous d’investir sur la stratégie de la courbe bleue ou la courbe rouge ?

En rouge, c’est l’indice boursier américain (SP 500), c’est l’approche « barbare » à cause des montagnes russes (invisibles ici).

En bleu, il s’agit d’un portefeuille équilibré, c’est une approche « humaine » (à cause de sa stabilité).

Approche Barbare Vs Humaine pendant les crises boursières

Petit rappel historique:

- En 2000, nous vivons l’implosion de la bulle sur les valeurs technologiques

- En 2008: nous subissons l’une des pires crises financières de l’histoire avec les Subprimes

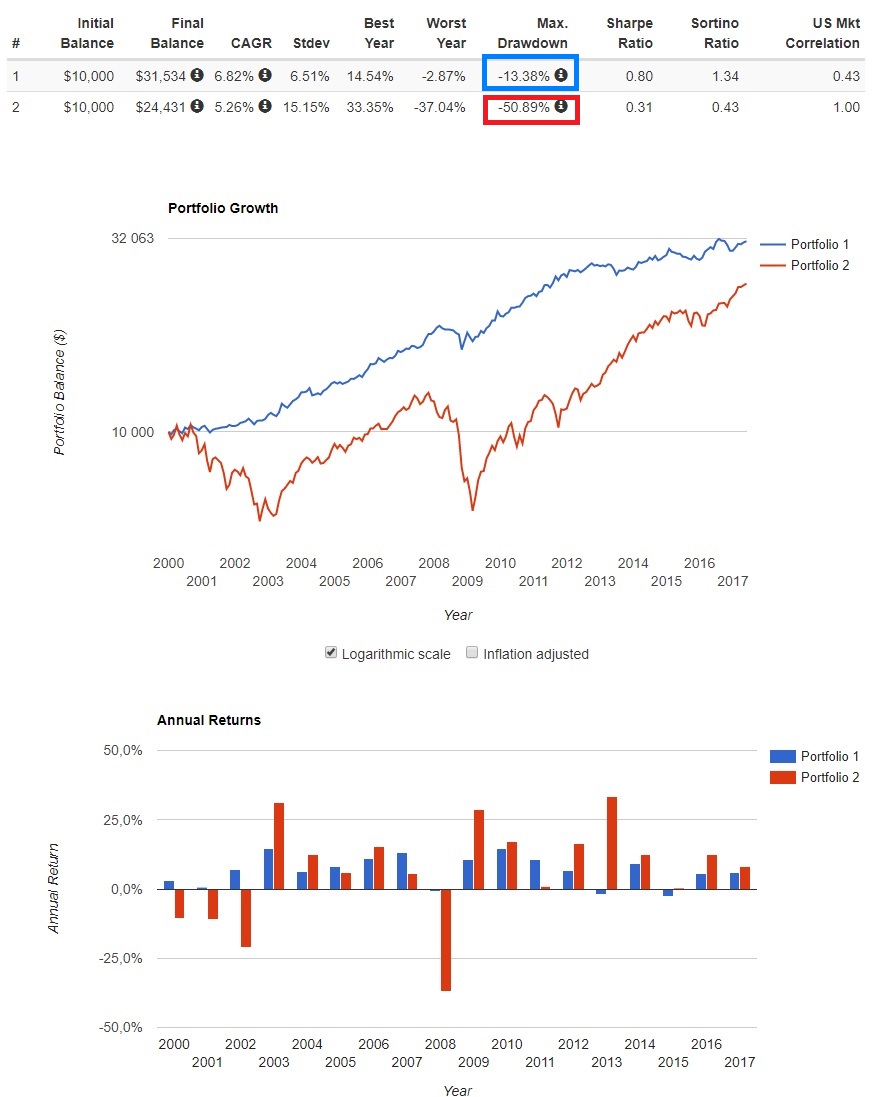

Voici l’évolution des 2 stratégies d’investissement pendant ces 2 crises:

La stratégie de la courbe bleu (“humaine”) vit très bien les crises:

1/ Pendant le marché baissier 2001-2002, le portefeuille s’est carrément apprécié!

2/ En 2008, il a chuté ponctuellement de -13,4% et a fini l’année quasiment à 0%.

Pendant ces 2 crises, l’indice S&P 500 (courbe rouge “Barbare”) a baissé au-delà de -50%.

1/ La manière BARBARE – Investir dans un tracker (ETF) boursier

Cette stratégie consiste à acheter des parts d’un tracker qui reproduit les fluctuations d’un indice boursier mondial.

La rentabilité moyenne et historique gravite autour de 9%/an

Les +

Un tracker s’achète et se vend comme une action.

Les frais sont dérisoires.

Vous aurez une meilleure performance que 99% des gérants de portefeuilles qui vous poussent à investir dans leurs fonds, SICAV et autres OPCVM (et qui vous auraient volé 2%/an en frais divers) qui.

Les –

Il peut se passer 7ans sans que vous ne gagniez d’argent.

Car les fameux 9%/an sont une moyenne. Certains cycles de marché ne rapportent rien tandis que d’autres concentrent toute la performance.

Les marchés baissiers se produisent en moyenne tous les 7ans. Ils font fondre temporairement votre investissement de -50% à -80%.

Il est donc très difficile de tenir son investissement pendant une période de crise économique.

Car émotionnellement les pertes nous poussent à sortir de la bourse au pire moment.

La pression sociale, via les médias et de notre entourage qui parlent de la crise du matin au soir…

… plus notre douleur associée à nos pertes latentes sur notre tracker…

…nous pousse à revendre au pire moment pour stopper l’hémorragie.

Et c’est ainsi que la plupart des investisseurs abandonnent la bourse.

Car sauf à être un barbare sans émotion, cette approche n’est pas viable pour l’être humain.

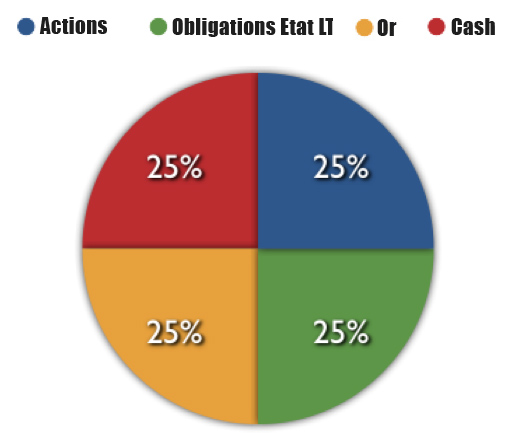

2/ La manière humaine (portefeuille équilibrée)

Il s’agit de créer un portefeuille équilibré avec une performance moyenne autour de 8.5%/an.

Cela en détenant seulement 4 trackers, sur 4 classes d’actifs qui n’ont rien à voir les unes par rapport aux autres.

Ainsi quand les indices boursiers baissent, c’est qu’une autre classe d’actif monte.

C’est la logique des vases communicants.

L’argent se désinvesti des marchés boursiers actions pour aller s’investir autre part (or, obligations, cash, etc).

Ce n’est pas le sujet de ce papier, mais si vous souhaitez mettre en place un tel portefeuille équilibré, qui tourne tout seul, je vous explique tout sur cette page.

Les +

Aussi simple à mettre en place que la méthode barbare.

Il n’y a aucune connaissance des marchés à avoir, et aucune d’anticipation à faire.

Frais dérisoires.

Le portefeuille ne subit pas les crises économiques.

La performance est très régulière sur une base annuelle (2 années négatives en 50ans avec des pertes autour de -1%).

L’investisseur n’a pas de stress lorsque tout le monde s’affole en période de crise.

Le portefeuille est permanent (ce n’est pas du trading : pas d’achats / reventes spéculatives), il n’est donc quasiment pas fiscalisé.

Il n’y a aucun obstacle à sa mise en œuvre et pas de mauvaises émotions. On peut donc garder ce portefeuille sur du très long terme.

Les –

À court terme, pendant les périodes de prospérité économique, le portefeuille ne gagne pas autant que l’indice boursier en direct « méthode barbare ».

Cependant les rendements moyens historiques des 2 stratégies sont proches.

Finalement, est-ce si important de choisir entre l’investissement PROGRESSIF et le ALL-IN ?

Maintenant que la problématique de la bonne stratégie boursière a été résolue, on se rend compte que finalement la problématique de l’investissement « progressif Vs tout d’un coup » est moins importante.

Pourquoi ?

Car avec un portefeuille équilibré, on ne redoute plus les crises.

Donc la peur du mauvais timing est écartée.

Nous ne redoutons plus d’investir une grosse somme d’un seul coup tant le portefeuille est stable.

Nous allons quand même voir cela en détail puisque c’est l’objet de ce papier.

III – A LONG TERME – Investir progressivement ?

La 1ere question que pose ce papier c’est:

- “Et si j’investis progressivement sur un INDICE BOURSIER, cela supprime-t-il l’amplitude des baisses à long terme? ”

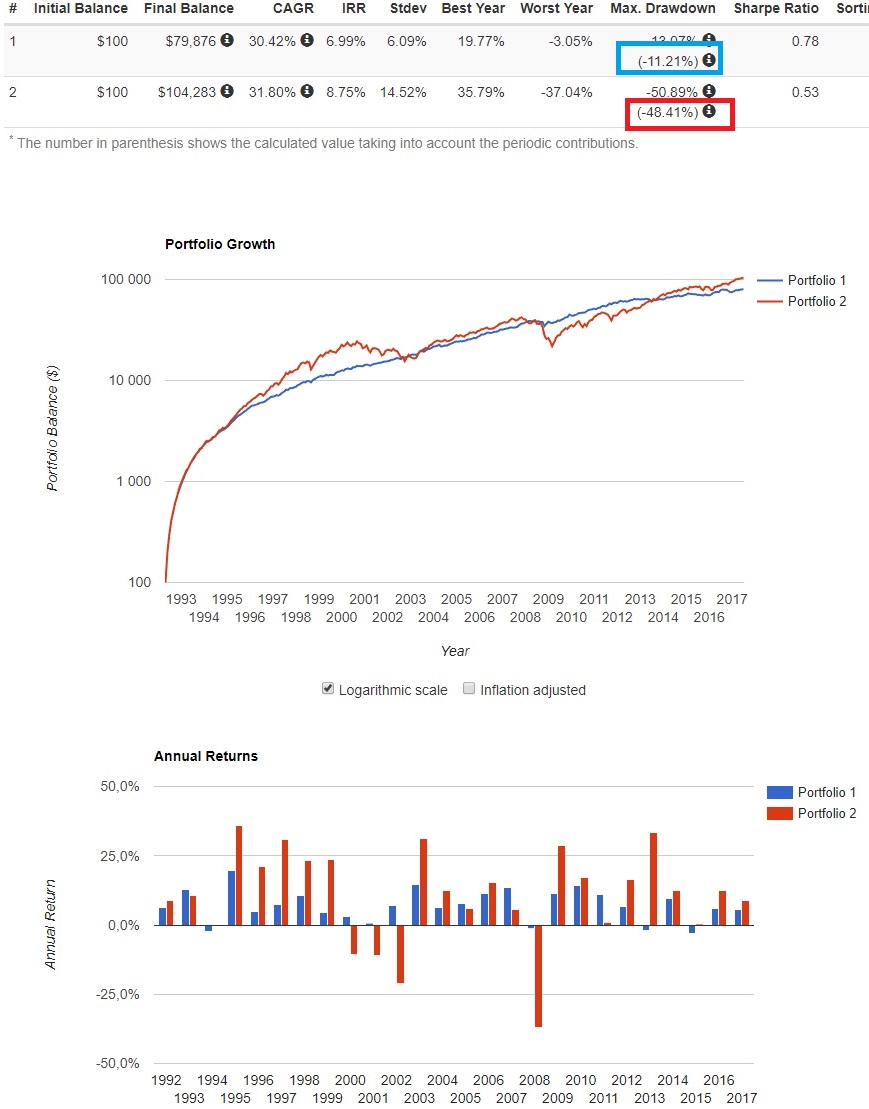

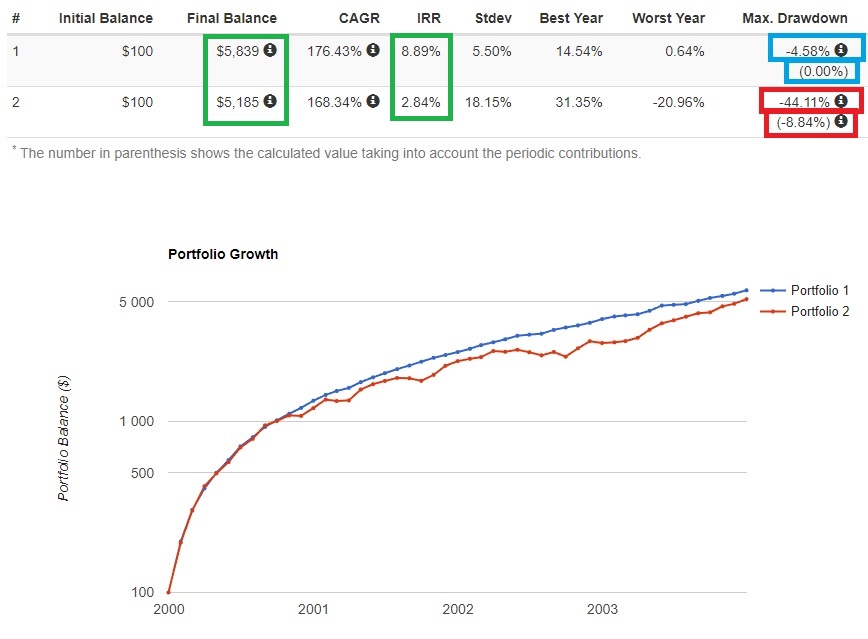

Pour cela, il faut donc reproduire la performance d’un investisseur qui aurait investi 100€/mois pendant 24 ans.

Voici le résultat pour les 2 portefeuilles (Barbare Vs Humain)

On se rend compte qu’investir PROGRESSIVEMENT sur le long terme ne diminue quasiment PAS l’amplitude des baisses!

Le Portefeuille équilibré “humain” baisse de-11,2% (au lieu de -13%)

Et l’indice “barbare” baisse de -48,4% ( au lieu de -50%)

À l’avenir, il y aura toujours une crise avec une forte baisse.

Ainsi, tout le capital que vous aurez investi pendant 5, 10 ou 20 ans prendra de plein fouet cette future baisse.

CONCLUSION sur l’investissement progressif à LONG TERME

Investir progressivement en bourse ne supprime pas les baisses à long terme.

Que ce soit sur un Indice ou sur un portefeuille équilibré, y aller ALL-IN, ou y aller progressivement, ne change quasiment rien sur le LONG TERME.

Les baisses seront au rendez-vous, car il y aura toujours une crise dans le futur.

Remarque:

Sur du très long terme (50 à 100 ans), cela est aussi vrai.

Car si l’on ajuste le montant des versements mensuels à l’inflation, le prix moyen acquisition de la part du portefeuille augmente.

IV – A COURT TERME (Pendant les crises)- Doit-on y aller en progressif ? – LE TEST

La 2eme question que pose ce papier c’est: “Et si j’investis progressivement pendant un KRACH BOURSIER (donc sur une courte période ), est-ce que ça limite l’impact de la baisse?”

Voici donc 2 tests, pendant la crise 2000 et de 2008.

LE TEST de la crise de 2000 – 2003, Implosion de la bulle des technos

1/ En mode PROGRESSIF – Évolution des 2 portefeuilles

On débute avec 100€, puis 100€ / mois, soit 3700€ investis au total.

Sur l’approche Barbare, notre perte latente passe à -8.84% (au lieu de -44%), et le gain est de +2.8%.

Sur l’approche Humaine, notre perte latente est nulle (alors qu’elle atteignait -4.5%), et le gain est de 8.8%.

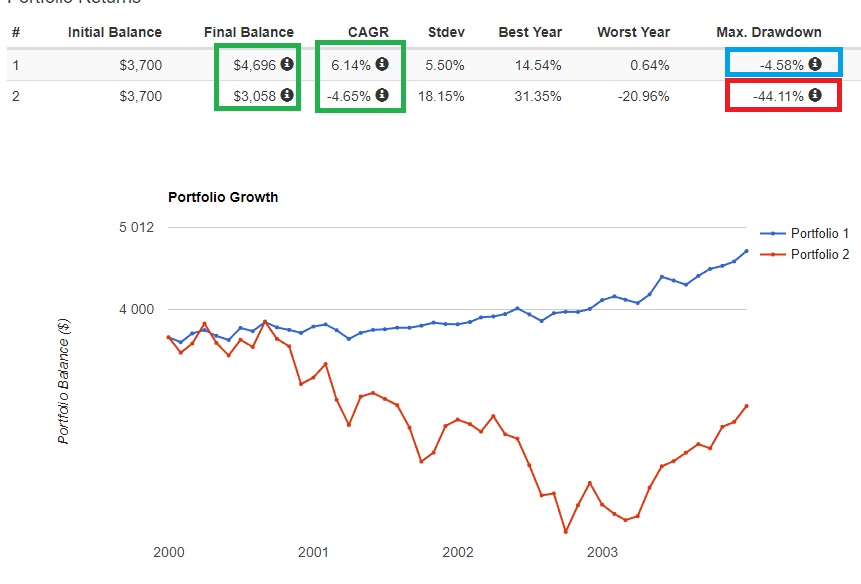

2/ En mode ALL-IN – Évolution des 2 portefeuilles

Nous plaçons 3700€ au 1er janvier 2000

On voit ici l’évolution des 2 approches si l’on avait investi tout d’un coup juste avant la crise de 2000:

Les baisses sont plus fortes qu’avec le progressif.

Ce que le marché baissier de 2000-2003 nous enseigne

Portefeuille Humain:

- Il ne subit AUCUNE baisse en fractionnant son épargne alors qu’en ALL-IN il est à -4,5%.

- Les rentabilités finales sont très proches (Fractionné 8,9% Vs ALL-IN 6,1%).

Pour l’indice en direct (approche Barbarre):

- En fractionnant, le risque baisse à -8,8% tandis qu’en mode ALL-IN nous subissons -44%

- Au niveau de la rentabilité, il n’y a pas un énorme écart (Fractionné +2,84% VS All-IN à -4,6%)

Conclusion de la crise des technos:

Fractionner ses achats devient intéressant pendant une situation de krach boursier sur un actif volatil.

Cela permet de diminuer l’amplitude des baisses du portefeuille pendant cette période tout en augmentant la rentabilité.

Remarque:

Le portefeuille équilibré a subit très peu de volatilité (quasiment pas de baisse) pendant cette période de krach.

Dans ce cas, le fractionnement apparaît comme sans intérêt ce qui n’est pas le cas en 2008 (ce que nous allons voir maintenant).

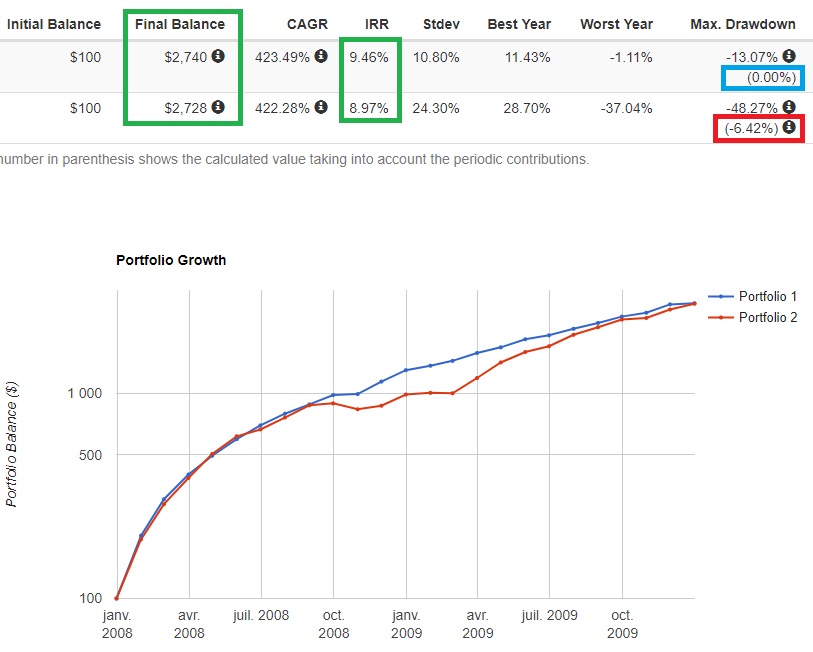

LE TEST de la crise de 2008 – 2009, Crise des Subprimes

1/ En mode PROGRESSIF – Évolution des 2 portefeuilles

On débute avec 100€, puis 100€ / mois, soit 2500€ investis.

Sur l’approche Barbare, notre perte latente passe à -6.4% (au lieu de -48%)

Sur l’approche Humaine, notre perte latente est nulle (alors qu’elle atteignait -13%)

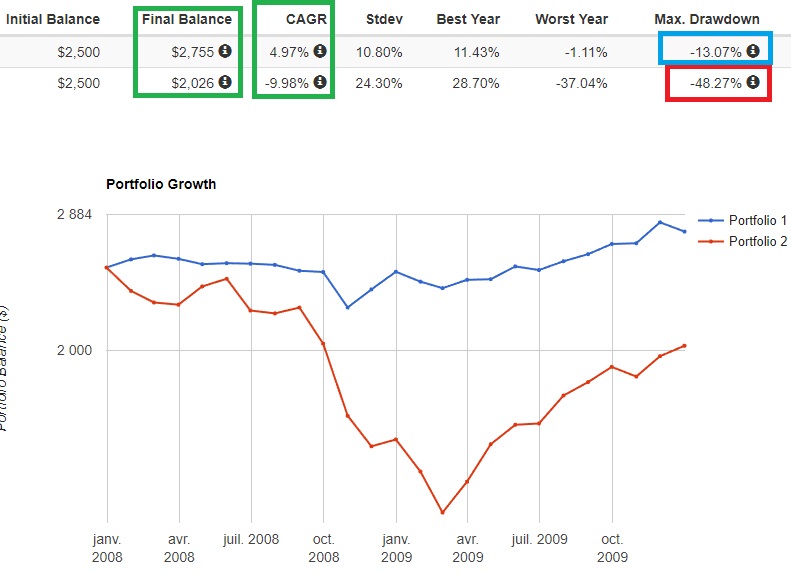

2/ En mode ALL-IN 2500€ au 1er janvier 2008

Nous plaçons 2500€ au 1er janvier 2008.

On voit ici l’évolution des 2 approches si l’on avait investi tout d’un coup juste avant la crise de 2008.

Les baisses sont bien de -13% et -48%.

Ce que le marché baissier de 2008 nous enseigne

Portefeuille Humain:

- Ne subit AUCUNE baisse en fractionnant son épargne alors qu’en ALL-IN il est à -13%.

- La rentabilité est supérieure avec l’approche progressive (Fractionné 9.4% Vs ALL-IN 4,9%)

Pour l’indice en direct (approche Barbarre):

- En fractionnant, le risque baisse à -6,4% tandis qu’en mode ALL-IN nous subissons -48%

- Au niveau de la rentabilité, il y a une gros écart (Fractionné +8.9% VS All-IN à -9,9%)

Conclusion de la crise des subprimes:

Investir progressivement pendant un KRACH permet d’absorber les baisses et d’améliorer la rentabilité à COURT TERME.

Plus la volatilité est forte et plus ces phénomènes seront flagrants.

Comment savoir si l’on est dans un krach?

Vous allumez la télé

ou

Vous me suivez sur ma chaine You Tube tous les samedis 🙂

Conclusion GÉNÉRALE

Dans tous les cas, le portefeuille « humain » est mieux que le tracker « Barbare ».

1/ Si vous gagnez au loto ou touchez un héritage

Choisissez le ALL IN avec un portefeuille équilibré.

Si vous constatez que l’on est dans une crise économique (krach boursier), alors choisissez d’investir progressivement sur 12 à 18 mois (durée moyenne d’un marché baissier) en prenant pour repère temporel le dernier plus haut de l’indice boursier S&P500 .

Cela vous permettra d’optimiser à court terme votre portefeuille.

2/ Si vous n’avez pas le choix (épargne mensuelle)

Vous êtes contraint de faire de l’investissement progressif sur le portefeuille équilibré.

Éviter l’indice en direct, car rien ne vous dit que demain… nous n’entrons pas dans un nouveau marché baissier.

=> Découvrir : LE PORTEFEUILLE ANTI-CRISE PLANÉTAIRE

=> Découvrir : LE PORTEFEUILLE ANTI-CRISE PLANÉTAIRE

- Pour apprendre à mettre en place un portefeuille équilibré que l’on va transformer en BUNKER financier

- S’enrichir en cas de FAILLITE de notre PAYS, des grandes BANQUES ou de la pire crise économique de l’histoire

- Gagner pendant les PIRES CYCLES économiques comme pendant les meilleurs

Tout est expliqué dans ce papier

Bon investissement

Cédric Froment

22 Commentaires

-

Je gagne aujourd’hui 4 millions d’euros au loto. Nous sommes en crise. Concrètement, je fais quoi au vu de ton article. Cordialement.

-

Bonjour Cédric,

Merci pour la qualité de ce papier et de tes vidéos.

Je suis fortement intéressé par ta formation concernant le portefeuille anti-crise, mais un flou persiste. Je ne vois pas très bien comment automatiser l’épargne de 100€ par mois et j’ai beaucoup de mal à imaginer comment répartir ces 100€ en 4×25€ dans chacun des 4 trackers de manière automatique. L’expliques tu dans ta formation?

Dans l’attente de te lire, je te remercie une fois de plus pour tes conseils autant lors de séminaires que via tes vidéos.

Baptiste -

Bonjour,

Je vous remercie pour vos explications qui paraissent très claire par contre je n’arrive même pas pour l’instant à ouvrir un compte avec interactive brocker?

Je me perds dans leurs questionnaires, je trouve cela très compliqué ?

Pourriez vous m’aider?

Merci d’avance. -

Je ne suis pas rentrée d’ans la bourse car je ne connais pas ce monde mais j’adore recevoir vos e-mails et vos analyse merci du partage de qualité humaine peut être un jour le déclic ?

-

Quel intérêt d’avoir 25% en cash en permanence? C’est de l’argent qui dort.

-

Bonjour Cédric, je ne comprend pas pourquoi en temps de mouvement baissier tu conseille d’investir progressivement. Ne vaut-il mieux ne pas investir durant cette période ?

-

Cedric, ton analyse est intéressante et me fait penser qu’il peut valoir le coup à chaque crise lorsque l’indice a par exemple perdu plus de la moitié de sa valeur par rapport à son dernier plus haut, d’investir une somme dont on a pas besoin (approche barbare mais réfléchie qui nécessite d’attendre patiemment le prochain krach et d’agir ensuite de manière contre-intuitive en achetant à contre-courant de la foule un peu à la Warren Buffet) ?

-

Merci Cedric ! Cette approche de la bourse est pour moi celle avec le meilleur rapport rentabilité/ prise de tête ! As-tu un exemple de tracker à utiliser pour les obligations d’etat long terme sur un PEA ?

-

Merci pour cet éclairage !

La stratégie Bon Père De Famille est-elle également anti-crise ?-

Auteur

Hello Greg,

elle est anti crise économique (affronte les cycles de marché).

Ce n’est pas un bunker (une assurance) anti écroulement du systeme économique moderne.

-

-

Merci Cédric. C’est très clair.

Et quelle approche doit on adopter si on souhaite développer une compétence et se prendre la tête? Et que l’on a déjà un capital disponible à investir ?

-

Auteur

Hello,

le swing trading daily: https://e-devenirtrader.com/swing-trader-professionnel-programme-3-etapes/

-

-

bonjour beaucoup trouve ces expliquation s clair te facile a comprendre!! moi je n’y comprend rien!suije bete?je vai etudier le probleme,bonne journeè jcb

-

Lumineux

-

Merci Cédric, car c’est super clair, comme toujours.

-

Hello Cédric,

Merci pour ces comparaisons et explications. -

Merci Cedric très intéressant !

@Jean : Sur le site web : http://www.portfoliovisualizer.com tu pourra faire les mêmes backtests.

-

tous les formateurs et autres professionnels de la finance insistent sur le fait qu’il faut mettre en bourse que l’argent qu’on a pas besoin et tu parles de Loto, livret A, ect…

donc je ne comprends pas et penses que c’est très risqué

Merci-

Didier : le portefeuille équilibré ne comprend que 25% d’actions. Ton banquier te conseillera généralement d’investir dans une assurance-vie avec 20% d’actions et 80% de monétaire, avec une rentabilité moyenne inférieure de moitié à celle du portefeuille équilibré, qui lui est composé de quatre classes d’actifs mais généralement réservé aux gens fortunés (ce portefeuille est connu sous le nom de portefeuille de Harry Brownes )

-

-

Passionnant Cédric!

Merci beaucoup pour ce papier.

Quel logiciel utilises-tu pour les backtests?

A bientôt.

-

@Jean : Sur le site web : http://www.portfoliovisualizer.com tu pourra faire les mêmes backtests.

-

Merci pour l’info!

-

-

=>

=>