Dans cet article nous allons voir comment sélectionner les bons indices boursiers internationaux quand on investit à moyen et long terme en bourse.

Vous allez voir que nous naviguons en pleines montagnes russes lorsqu’il s’agit des indices.

Et que pour bien s’en sortir, certains indices ne doivent surtout pas être intégrés à un portefeuille long terme sur la simple envie d’une diversification.

Qu’auriez-vous fait avec ces 8 indices ?

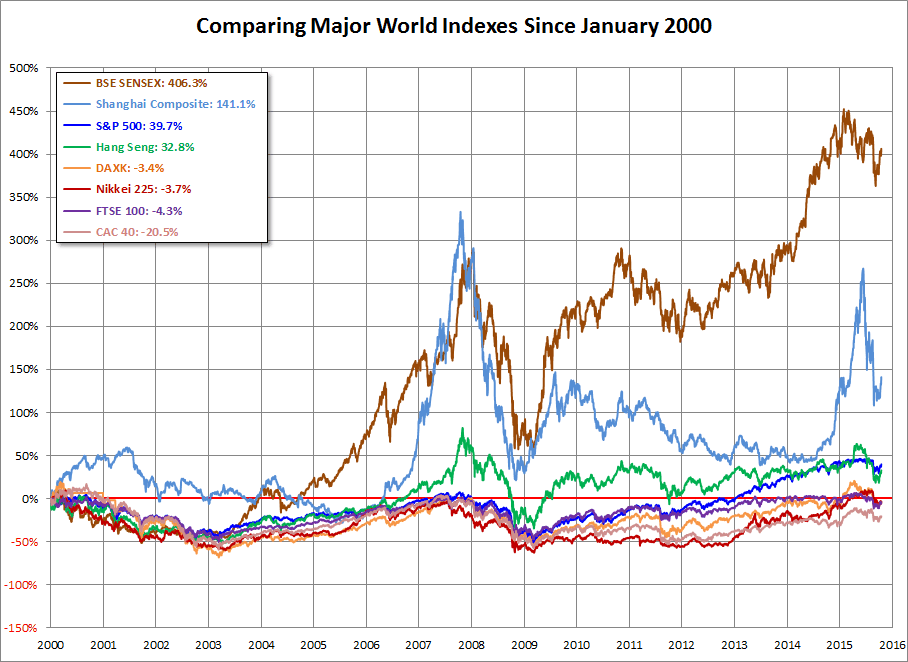

Pour avoir un joli contraste, voici 8 indices internationaux qui permettent en principe une bonne diversification pour un investisseur souhaitant profiter de la croissance mondiale.

Remarque :

Afin de calibrer notre vision, tous ces indices sont en $ et sans dividendes réinvestis afin d’appréhender uniquement la dynamique des prix.

- Asie: Shanghai Composite & Hang Seng Composite (indice plus lourd)

- Inde: BSE Sensex

- Japon: Nikkei 225

- Europe: Cac 40 & Dax

- US: Le S&P 500

- Angleterre: FTSE 100

Clairement, nous avons 2 groupes d’indices : volatils et peu volatils.

Nous allons voir ça plus en détail en dessous.

Les 2 stratégies pour ces 2 groupes d’indices

.

1er comportement: Les indices volatils avec des performances explosives

La 1ère chose que l’on peut remarquer sur le graphique ci-dessus c’est que nous avons 2 indices qui sont particulièrement volatils (BSE et Shanghai).

Ces 2 indices ont réalisé des prouesses en termes de performance boursière au cours de ces 15 dernières années.

Le Shanghai Index et le BSE ont enregistré 2 marchés haussiers fulgurants avec des performances à 3 chiffres.

Le Hang Sen a aussi tiré son épingle du jeu pendant la jambe haussière de 2006 – fin 2007. Les décalages à la moyenne sont assez importants et classent donc cet actif comme un bon outil pour trader des tendances fortes à moyen terme.

Pourquoi certains indices enchainent les bulles en bourse ?

La petite histoire!

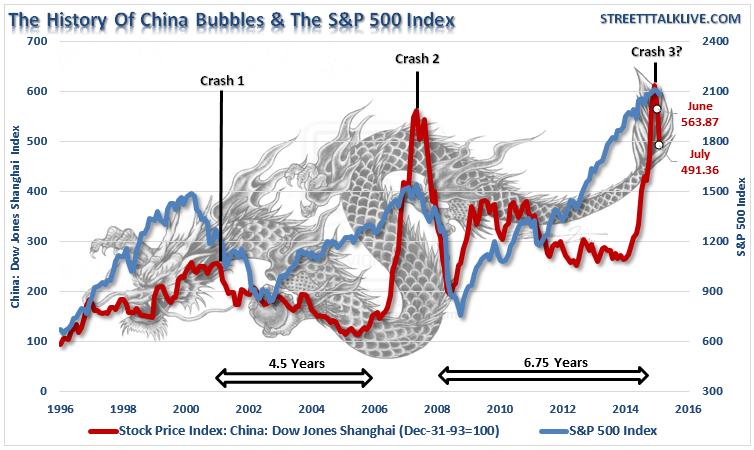

Rien de mieux que l’histoire récente du Shanghai Index pour illustrer ce phénomène.

En 2014, les Chinois ont vécu « l’accès pour tous » aux marchés financiers chinois.

Pratiquement n’importe qui pouvait ouvrir un compte de trading et commencer à spéculer.

Quand on connait l’engouement pour les jeux des Chinois, on comprend pourquoi ils se sont tous rués frénétiquement sur ce nouveau joujou pour faire du pari boursier.

La spéculation est devenue en quelques mois un vrai sport national !

Le problème c’est que les courtiers leurs ont donné accès au levier.

Ainsi, un compte de trading capitalisé de 1000$ pouvait parier plus 5000$ sur les petites actions chinoises.

En l’espace de quelques mois, 80% des échanges du Shanghai Index étaient réalisés par des particuliers !

Ce chiffre est extraordinaire.

Pour vous donner un ordre de grandeur, aux US cela représente moins de 10% des échanges boursiers.

Une bulle s’est gonflée, puis a éclaté en l’espace d’une année sur le Shanghai Index.

Ce ne sont pas les fondamentaux de l’économie qui sont à l’origine de cette avancée des prix.

Mais c’est l’accès à une nouveauté que l’homme est incapable de baliser.

Et la plupart du temps, sur les indices, lorsque l’on assiste à une grosse bulle, il y a toujours ce même phénomène humain « extraordinaire » et irrationnel.

C’est typique des comportements de foule: c’est une logique émotionnelle.

Cela donne un rush de carburant à court terme et gonfle la bulle.

Lorsque l’on est dans un gros pays où l’économie est lourdement régulée, il est plus rare d’assister à ce genre de volatilité (et donc à des explosions de prix à la hausse).

Il faut vraiment qu’il y ait quelque chose de nouveau (ex : bulle des technos en 1998-99) pour que cela arrive.

Par contre sur les places boursières des pays émergents, les états et les régulateurs peuvent rapidement créer un effet de nouveauté car ils se réforment vite.

Cela impacte immédiatement la structure Offre/Demande sur les marchés… la volatilité est donc au rendez-vous à chaque nouveauté.

Quelle stratégie boursière adopter pour ces indices volatils?

Nous avons donc 3 indices volatils qui demandent d’être tradés avec un certain timing pour profiter de leur volatilité.

Pour être investi dessus pendant les vagues de hausse et revendre avant de se prendre un retour de bâton, il faut une stratégie de trading (et non une stratégie d’investissement).

>> Découvrir 3 vidéos qui expliquent comment générer des rendements maximum

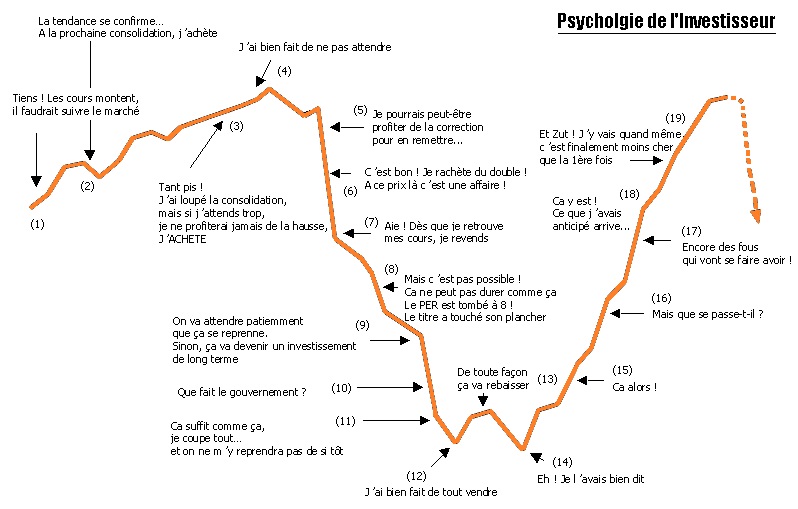

Sans ça, vous devez rester en dehors de ce genre de support et éviter ces grosses bêtises:

Sur ce graph 100% des débutants se reconnaitront, ils sont déjà passés par là.

Mais rassurez-vous de nombreux professionnels continuent de se faire avoir.

2ème comportement: Les indices peu volatils avec des performances moins sexy

Toujours sur le graph de nos 8 indices (plus dans l’article), nous pouvons regrouper les 6 autres indices ensemble car ils sont beaucoup peu volatils (le NIKKEI est une petite exception, mais je n’en parlerai pas ici).

L’investisseur qui veut mettre en portefeuille l’un de ces 6 indices doit prendre en considération qu’il ne réalisera pas de grosses performances boursières.

Il est dans une logique d’investissement et non de trading pur.

L’objectif principal est de dégager des rendements honorables en limitant les risques.

Quelle stratégie boursière adopter pour ces indices peu volatils?

La stratégie idéale est un simple suivi de tendance en mensuelle : utilisation du momentum et / ou d’une moyenne mobile à 10 mois pour timer ses achats / ventes.

>> Voir les 4 vidéos sur la gestion d’un portefeuille qui génère 14%/ans depuis plus de 40ans (avec un record de sécurité pendant les mauvais cycles économiques)

Et si on n’aime pas du tout la bourse ? Quelle stratégie mettre en place ?

Certains investisseurs sont littéralement allergiques aux marchés financiers.

Ils n’auront pas du tout envie de suivre la bourse une fois par mois… mais plutôt une fois par an.

Lorsque l’on est dans cette situation, c’est que l’on n’aime pas investir en bourse.

On n’a ni confiance dans les banques, ni confiance dans les courtiers qui hébergent nos investissements.

Ce que l’on recherche c’est un bunker pour protéger notre épargne de tout un tas de défaillances du système économique moderne.

>> Découvrir comment se construire son bunker financier (portefeuille anti crise)

Conclusion, les 4 choses qu’il ne faut surtout pas faire :

- Ne diversifiez pas votre portefeuille innocemment

Classez vos actifs (volatils ou non) puis mettez en place une stratégie en adéquation.

- N’investissez jamais le même niveau de capital sur un actif volatil que sur un actif non volatil

Quand l’un perdra -10% l’autre en perdra -40%. Il faut normaliser le risque de son portefeuille surtout sur une même classe d’actif (ici, la classe d’actif que l’on analyse est celle des actions).

- Si vous ne supportez pas le risque, n’ayez jamais de conviction sur un pari boursier !

Contentez-vous de diversifier votre capital sur plusieurs classes d’actifs (Immobilier, matières premières, actions, obligations, devises) avec une stratégie éprouvée sur plusieurs décennies et sur plusieurs cycles boursiers

- N’écoutez jamais les médias financiers si vous souhaitez faire un investissement boursier

Car si eux ont une stratégie, vous ne savez pas ce qu’elle vaut vraiment, ni comment en sortir si ça tourne mal.

De la théorie à la pratique :

- Mettez en place une routine mensuelle (30min /1 heure) ou carrément annuelle (5min) qui soit facilement gérable sur les 10 à 100 prochaines années de votre vie. Ne sous-estimez pas les progrès des biotechs, vous pourriez même vivre encore 200ans 🙂

- Suivez un plan d’investissement simple et qui a fait ses preuves sur plusieurs décennies (backtest et stats à l’appui).

- Ne demandez plus de conseils à vos amis « experts » ni à votre banquier. Faites vous-même le travail.

- La bourse ne rémunère pas la quantité de travail, mais la rigueur. Soyez toujours présent lors de votre rendez-vous mensuel pour faire le point sur votre portefeuille

A lire aussi sur le même sujet :

>> Comment je gère mon épargne à long terme ? (focus sur mes 3 approches)

Bons trades

Cédric

1 Commentaire

-

excellent